みなさまこんにちは!LIFE LABのDAI研究員です!

「投資を始めたいけど、失敗はしたくない」

そんな思いから、多くの人が最初にたどり着くのがインデックス投資です。

実際、インデックス投資は、世界中で“王道の資産形成手法”として支持されています。

一方で、

「インデックス投資をやっていれば安心」

「とりあえず積み立てておけば大丈夫」

と、メリットだけを信じ切ってしまうことが、思わぬ落とし穴になるケースも少なくありません。

・相場が下がったときに不安で売ってしまう

・思ったほど増えずに投資自体をやめてしまう

・自分に合っていないのに「正解だから」と続けてしまう

これらはすべて、インデックス投資そのものが悪いのではなく、特性を正しく理解しないまま始めてしまった結果です。

本記事では、インデックス投資の「強み」と「弱点」を感情論ではなく、冷静に比較しながら解説していきます。

これから始める人はもちろん、すでに積立をしているけれど「このままでいいのかな?」と感じている方にも、自分の投資を見直すヒントになる内容です。

「なんとなく安心」ではなく、理解した上で納得して続けられる投資へ。

そのための判断材料として、ぜひ最後まで読んでみてください。

インデックス投資の利点(メリット)

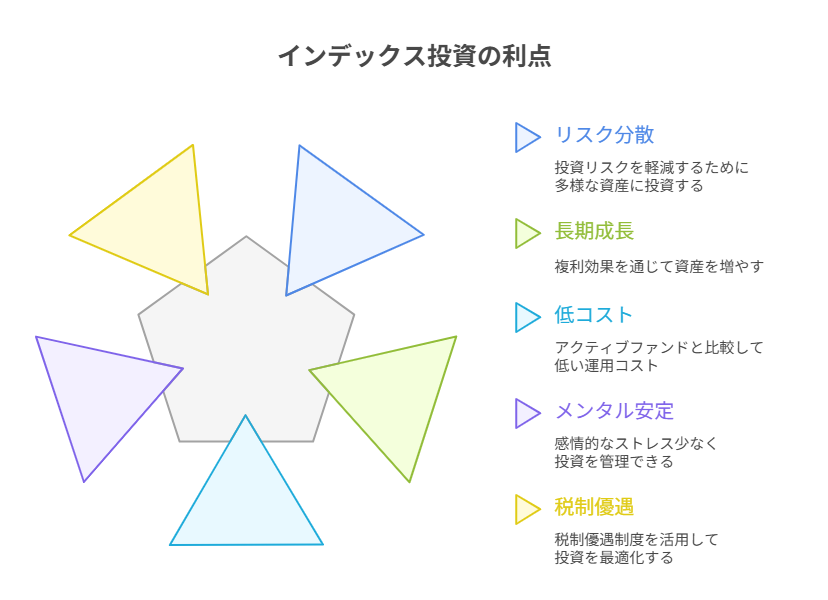

1. 分散投資でリスクが抑えられる

インデックス投資の最大の魅力は「分散」によるリスク低減です。

たとえば、日経平均株価に連動するインデックスファンドに投資すれば、日本を代表する225社に同時に投資しているのと同じ効果があります。

- 個別株に集中投資するよりも、リスクが広がることで一社の倒産リスクなどに強くなる

- 業種も多様に含まれるため、不況でも一部セクターが支える構造が生まれやすい

ポイント:リスクを取りながら、極端な暴落リスクは避けやすいのが強みです。

2. 長期運用で複利の力を享受できる

インデックス投資は「時間を味方にする投資法」

市場全体に投資するため、経済成長とともに資産も伸びやすいです。

- 平均年利5〜7%程度(S&P500など)

- 再投資を続けることで「複利効果」が大きくなる

- 資産形成における王道戦略として世界中で支持されている

たとえば100万円を年7%で20年運用すると、約386万円に。利回りよりも「時間」が味方。

3. 手数料が安い

アクティブファンドに比べ、インデックスファンドの運用コストは非常に低いです。

- 信託報酬0.1〜0.3%程度のファンドが主流

- 長期投資では、このコスト差がリターンに大きく影響

少しでも「無駄な出費」を抑えて、効率よく資産形成したい人に最適です。

4. 売買の判断がいらず、メンタルが安定する

個別株では「売る・買う」の判断がストレスですが、インデックス投資は自動で市場に合わせて資産が変動します。

- 売買タイミングに悩まずに済む

- 感情に左右されず、ルールで続けられる

- 相場が荒れても「積立継続」が基本方針

初心者ほど「考えすぎて失敗する」ので、ルール化されたインデックス投資は心強い味方。

5. 自動積立・NISAなどと相性抜群

つみたてNISAやiDeCoなど、税制優遇制度とインデックス投資は非常に相性が良いです。

- 積立設定するだけで自動運用が可能

- 年間の非課税枠を有効活用しやすい

- 長期的に「節税しながら資産を増やせる」

インデックス投資の落とし穴(注意点)

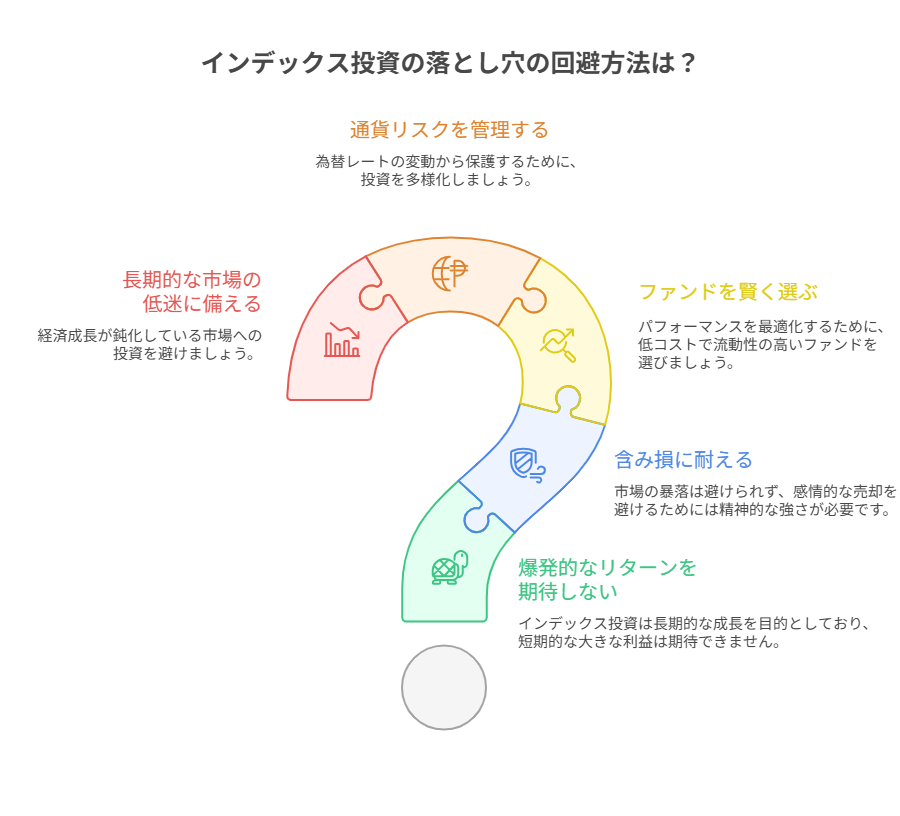

1. 短期間で大きく増やすのには向かない

インデックス投資は「市場全体」に投資するため、爆発的なリターンは期待できません。

- 3年で資産を倍に!というような急成長はほぼ起こらない

- 退屈に感じてやめてしまう人も多い

- 10年、20年という長期スパンが基本

「すぐに稼げる」と思って始めると失望しやすい。投資目的を明確にしましょう。

2. 含み損に耐える精神力が必要

たとえインデックスでも、暴落は必ず起こります。

リーマンショックやコロナショックのような局面では、30〜50%近く下落することも。

- 初心者ほど暴落時に「売ってしまう」

- 定期的な積立で、価格が安いときにも買うのが理想

感情に流されず、「ルール通り積み立て続ける力」が必要です。

3. ファンド選びを間違えると失敗する

インデックス投資といっても、選ぶファンドによってパフォーマンスが大きく変わることがあります。

- 信託報酬が高いファンドを選んでしまう

- 流動性が低く、買いにくい・売りにくいファンドを選んでしまう

eMAXIS SlimシリーズやSBI・V・シリーズなど、低コスト・高流動性がポイント。

4. 通貨リスクや国リスクに注意

特に米国株インデックスなど、海外資産への投資には為替リスクが伴います。

- 円安になれば利益増(円建てで)

- 円高になれば損失も膨らむ

- リスク分散のために「国内・先進国・新興国」にバランスよく分散を

5. 市場全体が長期間低迷する可能性も

過去には、日本のバブル崩壊後のように、市場全体が長期間伸び悩んだ時期もあります。

- 経済成長が鈍化した国のインデックスは伸びない

- 米国やグローバル分散で対応可能

インデックス投資の「利点」と「注意点」を比較して見えてくる特徴

| 項目 | インデックス投資の利点 | インデックス投資の注意点 |

|---|---|---|

| 投資先 | 市場全体に分散投資 | 高成長の個別株には乗りにくい |

| 成長スピード | 長期で安定した成長を 見込める | 短期での爆発的利益は見込めない |

| メンタルへの影響 | 売買の判断が少なく、 精神的に楽 | 暴落時に積立を止める・売らないよう、 長期積立を心掛ける |

| コスト | 手数料が安く、 コストパフォーマンスが良い | 信託報酬の違いに気づかないと損 |

| 時間・労力 | 自動積立で ほったらかし運用が可能 | 銘柄選定・制度選定を最初に間違えると 効率が悪い |

| 為替・国リスク | 世界経済全体に投資すれば 分散できる | 為替の変動や国の経済停滞でリターンが 左右される |

どんな人にインデックス投資は向いているか?

1. 向いている人の特徴

- 投資初心者

- 初めて資産運用を始める人に最適。

- 難しい分析が不要で、習慣化しやすい。

- 長期視点で資産を育てたい人

- 5年〜20年以上のスパンでコツコツ積立てられる人。

- 「一攫千金」より「じっくり安定」を重視したい人。

- 本業が忙しい人/育児や介護で時間が取れない人

- 銘柄選びやタイミングの判断がいらない。

- 自動積立で手間いらず。

- 感情に左右されやすい人

- 投資判断を頻繁に変えるのが苦手。

- 機械的に積立を続けられる仕組みが向いている。

2. 向いていない人の特徴

- 短期で大きく増やしたい人

- 1年以内に倍増したいなど、ハイリスク志向の人には不向き。

- 相場を見るのが好きな人/個別株トレーダー志向の人

- 市場平均に連動するだけでは物足りなく感じる。

- 暴落時に不安で売ってしまいがちな人

- 一時的な下落に耐えられないと、インデックス投資の恩恵を受けにくい。

初心者が注意すべきインデックス投資の始め方とその対策

1. 「いきなり大金を投資する」のはNG

よくある失敗:

- 「今がチャンスかも!」と一括投資して、翌月に暴落 → 含み損で不安に

対策:

- 少額から積立開始(例:月1万円)

- 最初の半年〜1年は「慣れること」が目標

- 「つみたてNISA」の活用でリスクを減らしながら非課税メリットも得る

2. ファンド選びを間違えるとパフォーマンスが下がる

よくある失敗:

- 手数料が高いインデックスファンドを買ってしまう

- 古い商品を勧められて購入

対策:

- eMAXIS Slimシリーズ、SBI・Vシリーズなど信託報酬0.1%以下の低コスト商品を選ぶ

- 「全世界株式」「S&P500」など王道のインデックスから始める

3. 投資目的・ゴールが不明確だと続かない

よくある失敗:

- 目的なく「なんとなく」始める → 下落時にやめる

対策:

- 「10年後に300万円ためたい」など、目的と期限を設定

- 投資シミュレーション(楽天証券やSBI証券で無料)を活用し、将来の姿を具体化

4. 積立を止める・売るタイミングで失敗する

よくある失敗:

- 暴落やSNSの情報で焦って解約してしまう

対策:

- 積立停止は原則しないルールを決めておく

- 定期的に相場を見るより、「年に一度のチェック」に留めるくらいが◎

- リスク許容度に応じて「債券比率」を増やすのも手

5. 非課税制度を活用しないと損をする

よくある失敗:

- 一般口座や特定口座でスタート → 税金で利益を削られる

対策:

- つみたてNISA(年間120万円まで非課税/2024年以降改正)

- iDeCo(老後資金向けだが、掛金控除などメリット大)

税制優遇制度 × インデックス投資の組み合わせは、初心者にとっての「鉄板ルート」

まとめ

「インデックス投資は“万能”ではないが、“最強の土台”にはなり得る」

インデックス投資は、低コスト・分散・長期運用・自動化という点において、資産形成の“基礎体力”を作るには非常に優れた投資手法です。

大切なのは、インデックス投資を「絶対に正しい方法」として盲信するのではなく、自分の目的・期間・リスク許容度に合った“道具”として使うことです。

目的が明確になれば、インデックス投資を“どの位置づけで使うべきか”も自然と見えてきます。

インデックス投資は、魔法ではありません。

ですが、正しく理解し、正しく付き合えば、派手さはなくとも、あなたの人生を静かに、確実に支えてくれる存在になります。

「知らずに続ける投資」から、「理解して積み上げる投資」へ。

それこそが、後悔しない資産形成への最短ルートです。

コメント