みなさまこんにちは!DAI研究員です!!

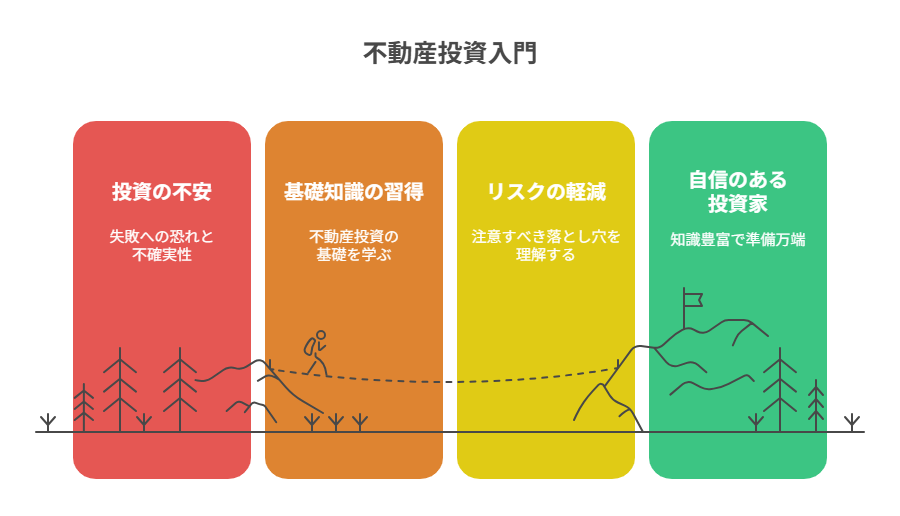

「不動産投資に興味はあるけど、失敗が怖い」「初心者でも始められるのか不安」

という声をよく耳にします。

確かに、不動産投資は大きな金額が動くため、一歩を踏み出すのに勇気が必要です。

しかし、正しい知識を持っていれば、リスクを抑えて安定した収益を得られる可能性があります。

この記事では、初心者が知っておきたい不動産投資の基礎知識と注意すべき落とし穴をわかりやすく解説します。

これから不動産投資を始めたい方にとっての「入門書」として参考にしてください。

不動産投資とは?初心者が押さえるべき基本

1. 不動産投資のシンプルな定義

不動産投資とは、土地や建物といった不動産を購入・保有し、その価値や活用によって利益を得ることを指します。

利益の形は大きく分けて以下の2種類です。

- インカムゲイン:家賃収入や駐車場収入など、保有中に得られる定期的な収入

- キャピタルゲイン:不動産を購入時より高い価格で売却して得られる差益

この2つのバランスをどう取るかが、不動産投資の戦略の大きなポイントになります。

2. 他の投資と比べた特徴

株式や仮想通貨などと比べたとき、不動産投資には以下のような特徴があります。

- 現物資産なので「ゼロになる」リスクが低い

- 金融機関からの融資(レバレッジ)を活用できるため、自己資金が少なくても始められる

- 長期的に安定した収入(家賃収入)を得やすい

一方で、以下の点はデメリットともいえます。

- 売却までに時間がかかり「流動性が低い」

- 修繕や空室など、管理に手間やコストがかかる

- 景気や人口動態に大きく影響される

つまり、不動産投資は「堅実性」と「手間」の両方を兼ね備えた投資といえます。

3. 不動産投資の代表的な種類

初心者が知っておくべき投資スタイルは以下の通りです。

- 区分マンション投資

中古や新築のワンルームマンションを1室単位で購入し、賃貸に出す方法。

小資金で始めやすいが、空室リスクが直撃する。 - 一棟アパート・マンション投資

一棟を丸ごと購入。規模が大きいため収益も高いが、初期投資額が大きく管理も複雑。 - 戸建て投資

中古戸建を購入し、賃貸に出す方法。購入価格が比較的安く、リフォームで価値を高められる。 - 商業不動産投資

店舗やオフィスなどを貸し出す方法。

専門知識が必要でリスクも大きいが、長期契約が多く安定収益になりやすい。

自分の資金力や目的に応じて、どの投資タイプが適しているかを選ぶのが第一歩です。

4. 投資目的を明確にする

不動産投資は「ただ買えば儲かる」というものではありません。

まずは投資の目的を明確にすることが重要です。

- 老後の年金代わりに、安定的な家賃収入を得たい

- 本業とは別に、資産形成や相続対策を進めたい

- 短期での売却益(キャピタルゲイン)を狙いたい

目的によって選ぶ物件の種類やエリアがまったく変わってきます。

5. 初心者が意識すべき3つの基本

最後に、初心者が最初に押さえておきたい基本をまとめます。

- キャッシュフローを重視する

「毎月の収支が黒字になるか」を必ず確認。

融資返済や管理費を含めた計算が必須。 - 立地の重要性を理解する

不動産は「場所」で決まるといっても過言ではありません。

人口が減っていく地域では、空室リスクが高まります。 - 情報の非対称性を意識する

不動産業界は「売り手と買い手の情報格差」が大きい市場。

初心者ほど、複数の情報源を比較して学ぶ姿勢が求められます。

不動産投不動産投資のメリット

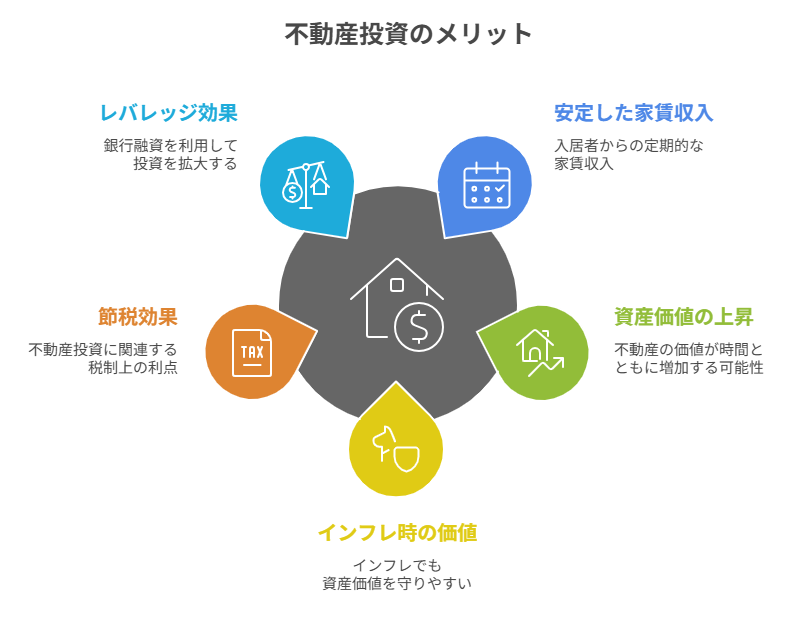

1. 安定した家賃収入(インカムゲイン)が得られる

不動産投資の一番の魅力は、入居者から得られる家賃収入です。

株式や仮想通貨のように価格変動が激しい投資と違い、入居者がいれば毎月一定額が振り込まれるため、比較的安定しています。

とくに給与以外の「副収入」としての意味合いが大きく、経済的な安心感をもたらします。

2. 資産価値の上昇(キャピタルゲイン)の可能性

不動産はエリアや開発状況によっては、購入時よりも価値が上昇する可能性があります。

たとえば再開発地域や人気エリアでは、中古物件の価格が上がることもあります。

売却益を狙えるのは株式と似ていますが、不動産は「実物資産」であるためゼロになることはありません。

3. インフレに強い

物価が上がると家賃も上昇する傾向にあります。

つまり、インフレ時に資産価値を守りやすい投資が不動産です。

銀行に預けているだけではお金の価値が目減りしますが、不動産を持っていれば物価上昇に連動して資産が増える可能性があります。

4. 節税効果がある

不動産投資は税金対策の手段にもなります。

減価償却費やローン利息を経費として計上できるため、給与所得と相殺して所得税や住民税を軽減できるケースがあります。

ただし、節税ありきで始めると逆にリスクもあるので、あくまで副次的なメリットと捉えることが大切です。

5. レバレッジ効果が使える

株や投資信託と違い、不動産投資は銀行融資を活用できるのが大きな特徴です。

少ない自己資金でも、ローンを組めば数千万円規模の資産を動かせます。

これを「レバレッジ効果」と呼び、効率的に資産形成を進める手段になります。

不動産投資のデメリット

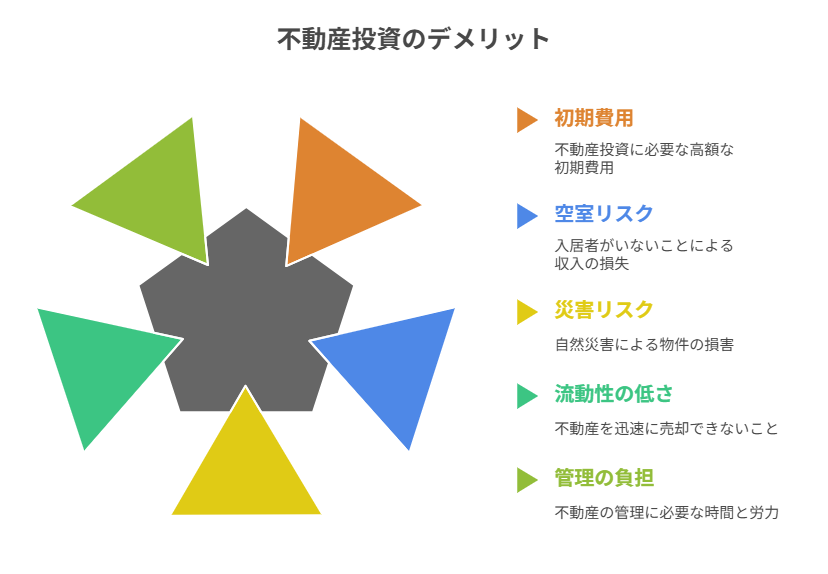

1. 初期費用が大きい

不動産は株や投資信託のように「数万円から気軽に投資」とはいきません。

物件購入には数百万円〜数千万円が必要で、頭金や諸費用も含めるとかなりの初期投資になります。

ローンを組んだとしても、ある程度の資金力がないと始めにくいのが現実です。

2. 空室リスクがある

最大のリスクは「入居者が見つからないこと」

空室が続けば家賃収入はゼロになり、ローンの返済だけが残ります。

特にエリア選びや物件の管理状況によって収益性は大きく変わるため、慎重な見極めが必要です。

3. 災害リスク

地震や火災など、自然災害で物件がダメージを受ける可能性があります。

火災保険や地震保険である程度はカバーできますが、想定外の修繕費や家賃減収が発生する場合もあります。

4. 流動性が低い

株や投資信託なら「売りたいときにすぐ売れる」メリットがありますが、不動産はそうはいきません。

売却までに時間がかかり、希望価格で売れるとは限らないため、急な資金需要には対応しにくいのが欠点です。

5. 管理・手間がかかる

入居者対応や修繕、家賃の回収など、実際に持ってみるとオーナー業務は想像以上に手間がかかります。

管理会社に委託することもできますが、その分コストが発生します。

メリット・デメリットをどう捉えるべきか?

不動産投資は「メリットが大きい」反面、リスクも現実的に存在する投資です。

ただし、これは他の投資にも共通して言えることで、不動産特有のリスクを理解して備えれば大きな武器になります。

大切なのは、

- メリットに飛びつきすぎない

- デメリットに過剰に怖がらない

- 「自分の目的」に合った投資戦略を立てる

このバランス感覚です。

初心者が陥りやすい不動産投資の落とし穴

不動産投資は魅力的な資産形成の手段ですが、知識や経験が不足していると、思わぬリスクに巻き込まれることがあります。

ここでは、特に初心者が注意すべき落とし穴を整理してご紹介します。

1. 物件選びで「利回り」だけを見てしまう

不動産投資を始めたばかりの人がよく陥るのが、利回り数値だけを重視することです。

- 表面利回りは高くても、実際の維持管理費や修繕費、空室リスクを考慮すると赤字になるケースも少なくありません。

- 特に「利回り10%超」をうたう地方物件には要注意。

人口減少や交通アクセスの悪さで、そもそも入居者が見つからないこともあります。

ポイントは、「利回りの裏に隠れたリスクを読み取る力」を持つことです。

2. キャッシュフローを軽視する

ローンを組んで物件を購入する場合、毎月のキャッシュフロー(収入-支出の差額)がマイナスになると、持ち出しで投資を続けることになります。

- 「いずれ物件価格が上がるから大丈夫」と思っても、赤字が続けば資金繰りに苦しむことになります。

- 初心者は「表面上の収入」だけでなく、固定資産税・保険料・修繕費などをシミュレーションに入れて検討すべきです。

3. 立地を軽視する

「物件の広さや新しさ」に目を奪われて、立地条件を見落とすのも典型的な落とし穴です。

- 駅徒歩10分以内か、主要エリアへのアクセスは良いか。

- 周辺の人口動態(若年層が多いのか、人口流出が進んでいるのか)。

- 近隣に大学や大企業があるか。

こうした立地条件は、長期的に入居者が確保できるかどうかを大きく左右します。

4. 修繕費・管理費を甘く見積もる

初心者は、修繕や管理にかかるコストを軽視しがちです。

- 築10年を過ぎた物件では、給湯器や外壁などの修繕が必ず必要になります。

- 分譲マンションなら管理費や修繕積立金が毎月かかり、さらに将来的には「大規模修繕」で数十万円〜数百万円の負担が発生することも。

投資前に「長期修繕計画」や過去の修繕履歴を確認することが不可欠です。

5. 節税目的での投資

「不動産投資は節税になる」と聞いて始める人もいますが、節税効果だけを目的にすると危険です。

- 本業の給与所得が高い人には一部有効ですが、投資そのものが赤字続きでは意味がありません。

- 節税を狙うなら、長期的なキャッシュフローと資産価値の上昇が見込める物件を選ぶことが前提です。

6. 不動産会社や営業マンの言葉を鵜呑みにする

初心者ほど、経験豊富に見える不動産会社や営業マンの言葉を信じてしまいがちです。

- 「必ず満室になります」

- 「10年後に売却すれば必ず利益が出ます」

といったセールストークは鵜呑みにせず、必ず自分で情報を調べ、複数の業者から意見を聞くことが大切です。

7. 資金計画を立てずに突っ込む

最後にもっとも多いのが、全体の資金計画を立てないまま投資してしまうケースです。

無理な借入は精神的なプレッシャーにもつながり、不動産投資を「資産形成」ではなく「負担」に変えてしまいます。

頭金やローン返済だけでなく、空室時の備えとして生活費とは別に予備資金を用意しておく必要があります。

初心者が不動産投資を成功させるステップ

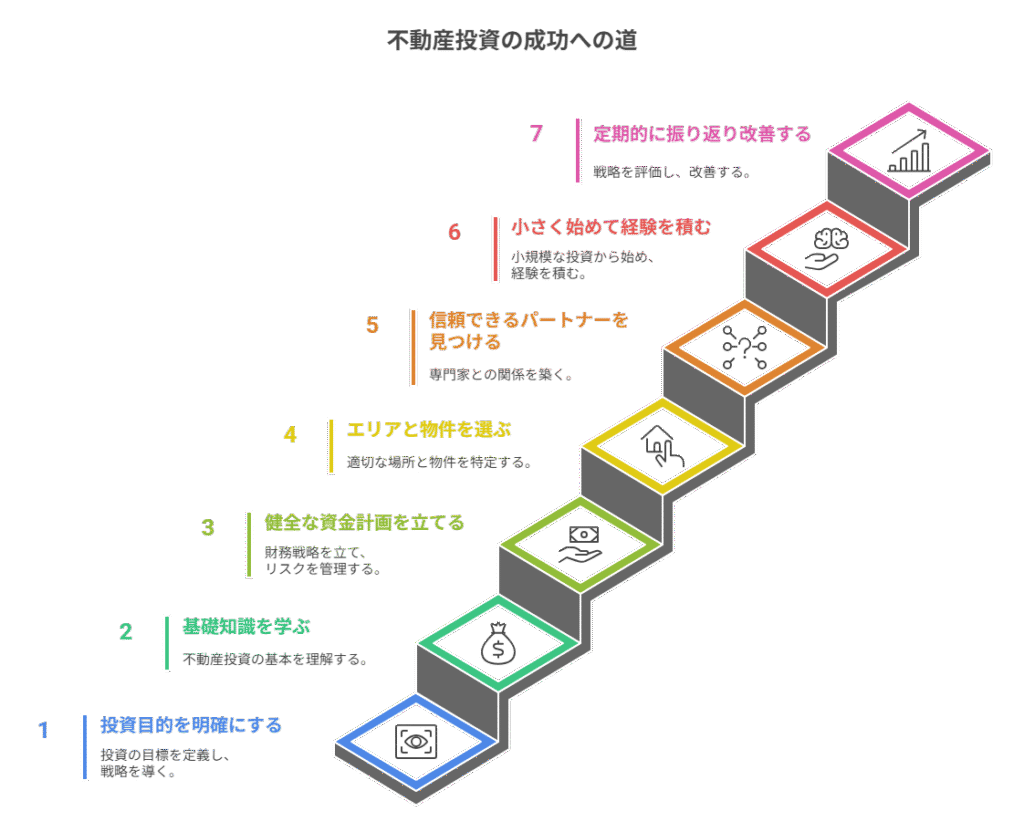

ステップ1:投資目的を明確にする

不動産投資を始める前に、「何のために投資するのか」を明確にしましょう。

- 老後の安定収入を確保したい

- 節税効果を狙いたい

- 将来の資産形成をしたい

目的が違えば選ぶ物件や戦略も大きく変わります。

目的を曖昧にしたまま始めると、途中で方向性を見失い、失敗するリスクが高まります。

ステップ2:基礎知識を徹底的に学ぶ

不動産投資は「知識の有無」で大きく結果が変わります。

初心者が学ぶべき基本は以下の通りです。

- 利回りの計算方法(表面利回りと実質利回りの違い)

- キャッシュフローの考え方(家賃収入からローン返済・管理費・修繕費を差し引いた額)

- 空室リスクや修繕リスクの想定

- 税制や法律(減価償却、青色申告、相続税など)

これらを押さえることで「数字で判断できる投資家」になれます。

ステップ3:健全な資金計画を立てる

不動産投資では「資金計画」がすべての基盤となります。

- 自己資金はいくらまで出せるのか

- ローンはどの程度の返済比率なら無理がないのか

- 想定外の修繕費や空室リスクに耐えられるか

ここで重要なのが「余裕資金を残すこと」です。

初心者が失敗する大きな原因は「フルローンで無理な投資をする」ことです。

ステップ4:投資エリアと物件選び

エリア選びは不動産投資の成否を分ける最重要ポイントです。

- 人口が減少していない地域

- 駅近・生活インフラが整っているエリア

- 将来的な再開発計画のある場所

を優先的に検討しましょう。

また、物件選びの際は以下をチェック:

- 築年数(新築か中古か)

- 管理状態(修繕積立金の不足がないか)

- 周辺の競合物件数(空室率の高さを確認)

ステップ5:信頼できるパートナーを見つける

不動産投資は一人で完結できるものではありません。

- 不動産会社(物件選びの提案力)

- 金融機関(融資条件の有利さ)

- 管理会社(入居者募集とトラブル対応の質)

- 税理士(節税や申告のサポート)

信頼できるパートナーを持つことで、初心者でも安心して進めることができます。

ステップ6:小さく始めて経験を積む

いきなり大規模な投資をするのではなく、ワンルームマンションや小規模アパートなどで経験を積むのがおすすめです。

小さな物件であれば資金リスクも低く、失敗しても大きなダメージになりにくいからです。

ステップ7:定期的に振り返り改善する

不動産投資は「買って終わり」ではなく「運営して育てる」ものです。

- 家賃は適正か

- 管理会社の対応は十分か

- 経費削減の余地はないか

- 売却して次の投資に回した方が良いか

定期的にチェックし、改善を繰り返すことで、投資効率は大きく向上します。

まとめ

”不動産投資は「正しい知識」と「準備」がカギ”

不動産投資は、正しく取り組めば将来の安定収入や資産形成につながる強力な手段です。

しかし、知識不足や安易な判断は思わぬ失敗を招きます。

初心者はまず基礎を学び、小さな投資から始め、信頼できるパートナーとともに歩むことが大切です。

この記事を参考に、不動産投資の第一歩を踏み出してみてください!!

コメント