みなさまこんにちは!DAI研究員です!!

「収入は増えているのに、なぜかお金が残らない…」

そんな悩みを抱えていませんか?

実は、多くの人が見落としている“お金が減る最大の原因”は「税金」です。

働いて得た収入の中から、所得税・住民税・社会保険料などが差し引かれ、 手元に残るお金は思ったよりも少ない。

しかし、もし“合法的に節税”しながら資産を増やす方法を知っていたらどうでしょうか?

本記事では、「節税」と「資産形成」を同時に進めるための、実践的なテクニックを5つ紹介します。

どれも国が認めた合法的な方法です。

今すぐ行動に移せば、あなたの将来の資産は確実に変わります。

なぜ「節税」が資産形成に欠かせないのか?

「資産を増やす」ための方法と聞くと、まず思い浮かぶのは「投資」や「副業」ではないでしょうか。

しかし、実はその前に考えるべき最も重要なポイントが『節税』です。

節税は“攻める”投資ではなく、“守る”資産形成の第一歩。

お金の流れを正しく理解している人ほど、この「守りの戦略」を意識しています。

1. 節税は「支出を減らす=最も確実なリターン」

投資にはリスクがありますが、節税で減らした税金分の「リターン」は、 確実かつノーリスクです。

たとえば、年収500万円の人が年間5万円の節税をした場合、 それは“手取りが5万円増える”のと同じ効果です。

投資で同じリターンを得ようとすれば、数十万円を運用して年利5〜10%の利益が必要になります。

しかし、節税なら行動ひとつで実現できます。

つまり、節税は「最もリスクのない資産形成」であり、 誰でもすぐに始められる“確実な利益”なのです。

2. 節税は「キャッシュフローの改善」につながる

資産形成で失敗する多くの人が陥るのが、「投資資金が足りない」という悩みです。

しかし、節税を意識すれば、税金に消えていたお金を自分の手元に残すことができます。

たとえば、ふるさと納税・iDeCo・生命保険控除などを活用することで、 年間数万円〜十数万円の手取り増加が可能です。

これをそのままNISAや積立投資に回すことで、 節税が「次の資産形成の原資」になるのです。

つまり、節税とは「お金を残す技術」であり、 残したお金を「増やすための燃料」に変える行為だと言えます。

3. 税金は“最大の支出”だからこそ意識すべき

多くの人が「家賃」「食費」「光熱費」を節約しようと努力しますが、 最も大きな支出は実は「税金」です。

会社員であっても、所得税・住民税・社会保険料を合わせると、 手取りの2〜3割が税金で差し引かれています。

たとえば、年収500万円の場合、 税金+社会保険で年間およそ100万円前後が差し引かれます。

この税負担を少しでもコントロールできれば、 支出を大きく圧縮できる

=“可処分所得(自由に使えるお金)”が増えるのです。

「収入を増やす」ことよりも、まず「減らせる支出を知る」こと。

それが、効率的な資産形成への最短ルートです。

4. 節税は「複利効果」を加速させる

節税で浮いたお金を投資に回すと、 将来的に複利の力が働き、資産形成のスピードが一気に加速します。

たとえば、毎年5万円の節税を20年間続け、そのお金を年利5%で運用した場合、 20年後には約170万円になります。

節税は単なる支出削減ではなく、 「時間を味方につける仕組み」でもあるのです。

投資で得た利益が非課税(NISAなど)の場合、さらに複利効果が強まり、 「節税×運用」の相乗効果で資産が増えていきます。

5. 節税意識は「お金に強くなる」きっかけになる

もうひとつの大きなメリットは、節税を意識することで「お金の流れ」を理解できる点です。

税金・保険・投資・社会保障の仕組みを知ることは、 お金に振り回されない「知的資産」を増やすことにもつながります。

お金に強くなる人は、決して一攫千金を狙いません。

まず「守ること」から始め、徐々に「増やすステージ」へと進むのです。

節税は、その第一歩として最も現実的で効果的なアプローチです。

6. “節税=ズル”ではない。「知る人だけが得をする仕組み」

節税と聞くと、「なんだかズルい」「お金持ちだけが得をしている」というイメージを持つ人もいます。

しかし、実際には国や自治体が「活用してほしい」として用意している仕組みです。

iDeCo、NISA、ふるさと納税、生命保険料控除などはすべて合法かつ推奨された制度。

つまり、節税とは「知っているか」「知らないか」の違いでしかありません。

情報を持つ人が資産を守り、持たない人が損をする。

これは不公平ではなく、“知識の差”による当然の結果なのです。

だからこそ、「知る」ことこそ最大の防御であり、 それが最終的に「資産を守る力」につながります。

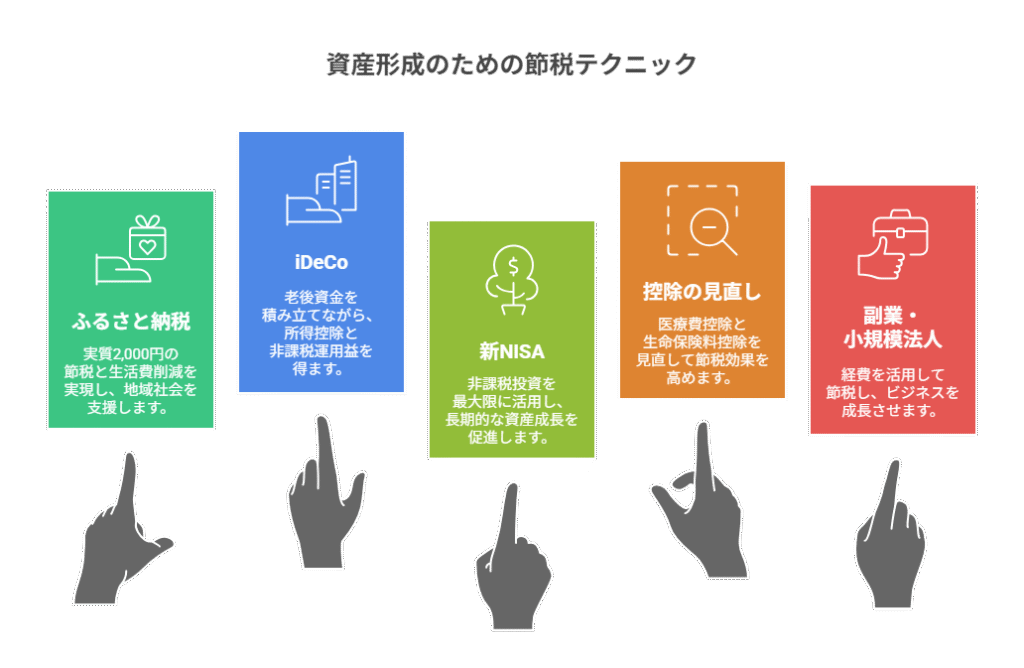

【節税×資産形成】実践的テクニック5選

ここでは、「節税」と「資産形成」を同時に進めるための、実践的なテクニックを5つ紹介します。

どれも国が認めた合法的な方法です。

難しいものではないので、是非実践してみてください。

テクニック①:ふるさと納税で“実質2,000円”の節税&生活費削減

「節税」と聞くと、なんだか難しそうに感じる人も多いですが、実は誰でも簡単に取り組める代表的な方法があります。

それがふるさと納税です。

ふるさと納税は「寄附金控除」の制度を利用した仕組みで、自分が応援したい自治体に寄附をすると、寄附額のうち2,000円を超えた分が所得税・住民税から控除されるというもの。

しかも、ほとんどの自治体では寄附に対して「返礼品」がもらえるのです。

例えば、年間5万円を寄附した場合、自己負担は2,000円のみ。

それ以外の48,000円は翌年の税金から差し引かれ、さらにお米やお肉、日用品などが返礼品として届きます。

つまり、節税+生活費の削減を同時に実現できるのです。

ワンストップ特例制度を活用すれば確定申告不要

会社員など、普段確定申告をしない人でも、「ワンストップ特例制度」を使えば手続きはとても簡単。

寄附先が5自治体以内であれば、申請書を提出するだけで自動的に税金控除が反映されます。

つまり、ネットで寄附を完結でき、税金が安くなり、生活必需品も届く。

実質2,000円の負担で大きな節約効果があるのです。

節税だけじゃない!ふるさと納税の「投資的」な側面

ふるさと納税は単なる節約ではありません。

自治体によっては、地域産業や観光事業の支援につながる返礼品もあります。

自分の寄附が地域の活性化に貢献するという“社会的リターン”も得られるのです。

つまり、ふるさと納税はお金の使い方を通じて、自分と社会の両方を豊かにする投資行動とも言えます。

ふるさと納税を最大限に活用する3つのコツ

- 控除上限額を確認する:

年収や家族構成によって上限が変わるため、シミュレーターで事前に確認しましょう。 - 返礼品を“生活必需品”中心に選ぶ:

お米・トイレットペーパー・調味料など、買い替え頻度の高いものを選ぶと生活コストが下がります。 - 年末ギリギリではなく早めに寄附する:

12月はアクセス集中でサイトが重くなりがち。

余裕を持って11月頃までに行うのがおすすめです。

小さな節税が積み重なれば、年間で数万円の可処分所得が増えることもあります。

「節約=我慢」ではなく、「節税=賢い行動」という感覚を持ちましょう。

テクニック②:iDeCo(イデコ)で「節税しながら老後資金を作る」

次に紹介するのは、将来のための資産形成をしながら、今の税負担も軽くできる制度、

iDeCo(個人型確定拠出年金)です。

iDeCoは、毎月自分で掛金を積み立て、投資信託などで運用する制度。

最大のメリットは、掛金の全額が所得控除の対象になることです。

つまり、拠出した分だけ課税所得が減り、所得税・住民税が安くなるのです。

年間数万円の節税効果が期待できる

例えば、年収500万円の会社員が毎月2万円をiDeCoに積み立てた場合、年間24万円が所得控除になります。

所得税・住民税を合わせておよそ年間4〜5万円の節税効果がある計算です。

さらに、運用益も非課税。

通常、投資で得た利益には約20%の税金がかかりますが、iDeCoでは利益もまるごと再投資できます。

受け取るときにも「公的年金控除」や「退職所得控除」が使えるため、税の優遇がトリプルで効く非常にお得な制度なのです。

iDeCoは“節税しながら投資を学ぶ”最良の環境

iDeCoのもう一つの価値は、投資の練習場として優れている点です。

少額から始められ、長期運用を前提にしているため、「時間を味方にする投資感覚」が自然と身につきます。

さらに、自分で商品を選ぶプロセスを通じて、リスクとリターンの考え方を学ぶこともできます。

これは将来、NISAや他の資産運用を始める際の大きな財産になります。

注意点:途中解約ができない

ただし、iDeCoには一つだけ注意点があります。

原則として60歳になるまで引き出せないというルールです。

つまり、「今すぐ使うお金」ではなく、「将来のためのお金」を積み立てるという意識が必要です。

▼ iDeCoを賢く活用する3つのポイント

- 積立額は“無理のない範囲”で設定:

家計に負担をかけず、続けられる金額を優先しましょう。 - 投資商品は“バランス型”から始める:

初心者は「全世界株式」「バランス型投信」などがリスク分散に有効です。 - 節税効果を年末に確認:

源泉徴収票で控除額をチェックすることで、実感を持ちながら続けられます。

iDeCoは「貯金+節税+投資学習」を同時に実現できる仕組みです。

将来に備えつつ、税金を抑える“最強の守りの資産形成”といえるでしょう。

テクニック③:新NISAで“非課税投資”を最大限に活かす

2024年からスタートした新NISA(少額投資非課税制度)は、これまでのNISAよりも大幅に使いやすくなり、まさに「資産形成の革命」といえる制度です。

節税と資産形成を両立したい人にとって、欠かせない選択肢となっています。

投資の利益が“すべて非課税”になる

通常、投資で得た利益(株の売却益や配当金)には約20%の税金がかかります。

しかし新NISAでは、投資で得た利益に一切課税されません。

つまり、同じように投資で100万円の利益を出しても、NISAなら20万円の税金がゼロ。

これだけで年間のリターンが大きく変わります。

長期で運用するほど、この“非課税効果”が大きく積み上がるのです。

年間360万円・生涯1,800万円まで非課税枠が拡大

新NISAでは、年間投資枠が最大360万円、生涯非課税枠は1,800万円と、これまでの制度より大幅に拡充されました。

また、これまでのNISAには「つみたて枠」と「一般枠」が別々にありましたが、新制度では併用が可能。

「安定運用のつみたて投資」+「成長を狙う個別株投資」を同時に行えるようになりました。

NISAは“節税ではなく、税金を払わない仕組み”

iDeCoが「税金を戻してもらう(控除)」仕組みなのに対し、NISAは「最初から税金がかからない」仕組み。

つまり、節税よりもさらに有利な“非課税戦略”といえます。

運用で得た利益がそのまま手元に残るため、再投資による複利効果が強く働き、長期的には数百万円単位の差になることも珍しくありません。

新NISAを最大限に活かす3つのコツ

- 長期・分散・積立を徹底する:

短期で利益を狙うよりも、時間を味方につける「つみたて運用」が王道。 - 投資信託を中心にする:

初心者は「全世界株式」や「S&P500」などのインデックス型ファンドが安定的。 - 余裕資金で行う:

生活費や急な支出に手をつけないよう、家計のバランスを整えた上で活用する。

新NISAは、税金の仕組みを味方にする「攻めと守りの両立」を叶える制度。

節税を超えて、お金に働かせる力を育てるための最適なツールです。

テクニック④:医療費控除・生命保険料控除を見直して節税効果を高める

続いて紹介するのは、見落としがちな控除の見直しです。

特に医療費控除と生命保険料控除は、日常生活の中で自然に使える節税策でありながら、申告し忘れる人が多いのが現実です。

医療費控除:年間10万円を超えた分が控除対象

医療費控除とは、年間の医療費が10万円を超えた場合に、超過分が所得控除の対象になる制度です。

家族全員の医療費を合算できるため、意外と多くの人が該当します。

また、最近では「セルフメディケーション税制」も登場し、対象の市販薬を年間12,000円以上購入した場合に控除が受けられるようになっています。

領収書をこまめに保存しておくことで、知らずに払っていた税金を取り戻すことができます。

生命保険料控除:保険を“節税ツール”として活用

生命保険・医療保険・介護保険などに加入している人は、「生命保険料控除」を使うことで、最大12万円まで所得控除を受けることができます。

特に、保険を見直している人は要チェックです。

不要な特約を外して保険料を下げるだけでなく、控除を維持しつつ支出を最適化することで、節税効果が倍増します。

控除の見直しで「家計にゆとり」を生む

控除は“すでに払ったお金を取り戻す”イメージに近いもの。

意識して申請するだけで、年間数万円〜十数万円の節税ができるケースもあります。

節税の第一歩は「制度を知ること」

使える控除を整理し、「払いすぎている税金を減らす」ことが資産を守る基本戦略になります。

テクニック⑤:副業・小規模法人で経費を活用する「戦略的節税」

最後に紹介するのは、上級者向けの戦略的な節税テクニック。

それが「副業や小規模法人で経費を活用する」という方法です。

個人事業主や副業は“経費”が使える

会社員の場合、給与所得控除があるものの、仕事に関わる支出はほぼ経費にできません。

しかし、副業やフリーランスとして開業届を出せば、仕事に関連する支出を経費として計上できるようになります。

例えば、パソコン・通信費・書籍代・勉強会参加費・カフェでの作業費など、事業に必要な出費を経費として申告できます。

これにより、所得が減り、結果的に税金が下がるのです。

“節税+自己投資”の一石二鳥

重要なのは、節税目的だけではなく、将来の収入につながる投資にお金を回すことです。

スキルアップや情報発信のための支出を経費にしながら、自分のビジネスを育てる。

これが、最も健全で持続的な「守りながら攻める」お金の使い方です。

小規模法人化でさらに柔軟な節税が可能

副業収入が増えてきたら、「法人化」を検討するのも選択肢です。

法人化することで、所得分散ができ、社会保険料や経費計上の幅が広がります。

たとえば、自宅の一部を「事務所」として家賃の一部を経費にしたり、家族を役員にして給与を分散するなど、合法的に税負担を軽減する方法が多数あります。

もちろん、法人化には手続きや維持コストも伴いますが、一定の収入規模(目安:年間500〜800万円以上)があるなら、検討する価値は十分にあります。

“節税”の本質は「お金を守りながら、流れをつくる」こと

節税とは、単に税金を減らすことではなく、お金を次の成長へつなげる仕組みづくりです。

無駄に流れるお金を止め、再び自分の未来に回す。それが本当の「守りの資産形成」です。

副業・法人化・控除・NISA・iDeCo──

どれも方向性は違っても、共通しているのは「知っている人が得をする」点。

節税は特別な人のものではなく、知識を持つ全ての人に開かれた武器なのです。

まとめ

”節税は「攻め」ではなく「守りの資産形成」”

節税と聞くと、「難しそう」「お金持ちだけの話」と感じるかもしれません。

しかし、今回紹介した方法はすべて一般の会社員・主婦・個人事業主が使える合法的な制度です。

節税とは、単なる「税金を減らす行為」ではありません。

正しく行えば、“未来に残るお金を増やす”ための資産戦略になります。

今日紹介した方法のうち、1つでも実践すれば、 来年のあなたの手取りは確実に変わるはずです。

節税を「難しい」から「楽しい」へ──

それが、これからの時代の賢いお金の守り方です。

コメント