みなさまこんにちは!LIFE LABのDAI研究員です!!

副業を始めたけど、「税金」ってどうすればいいの?

――そんな疑問を抱く人は多いはずです。

副業は自由な働き方を実現できる一方で、「確定申告」などの税金面を理解していないと、思わぬトラブルに発展することもあります。

この記事では、副業の税金対策の基本から確定申告までの流れを、実例を交えてわかりやすく解説します。

税金の仕組みを理解すれば、副業の収入を最大限に活かし、安心して働くことができます。

本記事は2部構成に分かれており、今回は前編になります。

《前編》

・副業の税金はなぜ必要?基本を正しく理解しよう

・確定申告が必要なケースと不要なケース

・副業の確定申告までの流れを5ステップで解説

《後編》

・よくある副業の税金ミス3選

・節税のカギは「経費」と「控除」

・副業と本業のバランスを取る税金対策

・副業の税金を管理するおすすめツール

・副業の税金を「味方」にすれば、人生の選択肢が増える

・まとめ

副業の税金はなぜ必要?基本を正しく理解しよう

まず、「なぜ副業でも税金を払う必要があるのか?」という根本的な疑問を整理しておきましょう。

副業で得た収入も、法律上は立派な「所得」です。

つまり、本業の給与と同じように、国や自治体に税金を納める義務があるのです。

日本の税制度では、すべての個人に対して「所得税」と「住民税」が課されています。

会社員の場合、会社が毎月の給与から自動的に所得税を差し引き、年末調整で精算してくれます。

しかし、副業の収入に関しては会社が管理していないため、自分で税金を申告する必要があるのです。

たとえば、ライティング、デザイン、動画編集、せどり、YouTubeなど――

副業の形はさまざまですが、共通するのは「収入が発生している」という点。

つまり、たとえ小さな金額でも、所得として扱われるのです。

税金の支払いをきちんと行うことは、単に「義務を果たす」というだけではありません。

自分の収入と支出を整理することで、お金の流れが明確になり、結果的に家計管理力やビジネス感覚が養われるというメリットもあります。

副業を継続的に成長させるうえでも、税金への理解は欠かせません。

確定申告が必要なケースと不要なケース

次に、「自分は確定申告をしなければいけないのか?」を判断するための基準を見ていきましょう。

ポイントは「副業の所得額」と「本業との関係」です。

1. 確定申告が必要なケース

会社員の方であっても、副業の所得が年間20万円を超える場合は確定申告が必要です。

ここでいう「所得」とは、収入から必要経費を差し引いた金額のこと。

たとえば、以下のような計算になります。

例:

副業の収入が50万円、経費が25万円の場合

➡所得=50万円−25万円=25万円

(20万円超なので確定申告が必要)

また、フリーランスや個人事業主として副業を行っている場合は、金額にかかわらず毎年確定申告を行う必要があります。

これにより、経費や控除を正しく反映できるため、結果的に節税にもつながります。

- 年間の副業所得が20万円を超える

- 複数の勤務先から給与を受け取っている

- フリーランス・個人事業主として活動している

- 不動産収入や株式など、副業以外の所得がある

これらに該当する人は、必ず確定申告が必要です。

申告を怠ると「無申告加算税」や「延滞税」が発生することもあるため、注意しましょう。

2. 確定申告が不要なケース

一方で、副業の所得が年間20万円以下の場合は、所得税の確定申告は不要です。

ただし、「住民税の申告」は別途必要になります。

ここを見落とす人が非常に多いため注意が必要です。

住民税は、翌年に市区町村が計算し、6月以降に支払いが始まります。

このとき、副業分を正しく申告しておかないと、本業の会社に副業がバレる可能性があります。

確定申告をしない場合でも、市区町村役場で「住民税の申告書」を提出しておきましょう。

また、クラウドワークスやスキルマーケットなどで、単発的に数千円~数万円程度の報酬を得た場合でも、収入として記録しておくことが大切です。

少額でも積み重なると課税対象になることがあるため、曖昧にせず記帳しておきましょう。

3. 「給与所得」と「雑所得」の違いにも注意

副業の収入は「給与所得」と「雑所得」のどちらに該当するかによって、申告方法が変わります。

- 給与所得:

アルバイトなど、雇用契約を結び給与として支給されるもの - 雑所得:

クラウドソーシング、ネット販売、アフィリエイトなどの報酬

給与所得の場合は源泉徴収票が発行されますが、雑所得にはそれがありません。

報酬明細や振込記録などを自分で保存しておく必要があります。

4. 申告をするメリットもある

副業の所得が20万円以下で申告義務がない場合でも、あえて申告することでメリットを得られることがあります。

たとえば、医療費控除やふるさと納税、住宅ローン控除などを受けたい場合は、確定申告が必要になります。

また、経費をしっかり管理しておくことで、「どれだけのコストをかけて収益を上げているか」を可視化できます。

これは、将来的に副業を本業化したい人にとっても、大きなステップアップになります。

つまり、「申告しなくていい=何もしなくていい」ではありません。

金額に関係なく、自分の収入と支出を正確に記録し、必要に応じて申告を行うことが、副業を長く続けるうえでの安心につながります。

経費の計上や控除の申請により、節税効果が期待できるためです。

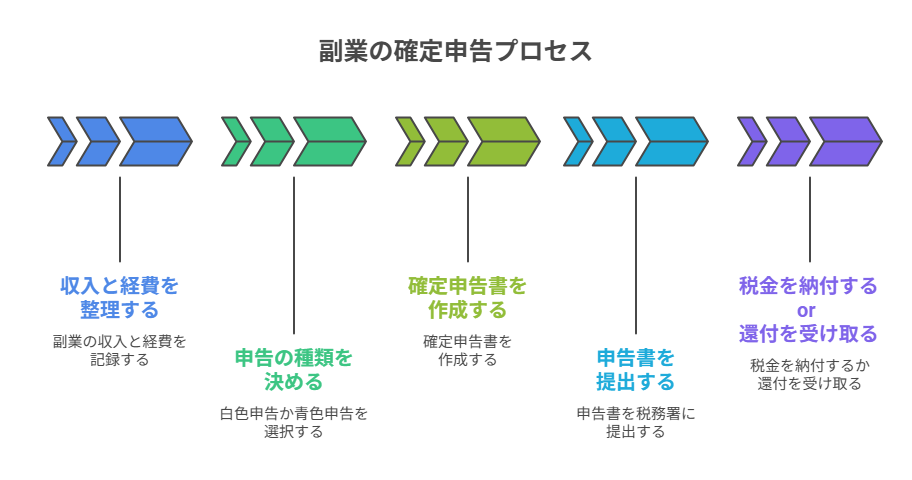

副業の確定申告までの流れを5ステップで解説

「確定申告が必要」とわかっても、いざやるとなると「どこから始めればいいの?」と迷う方は多いでしょう。

ここでは、副業の確定申告を初めて行う方でもスムーズに進められるように、5つのステップでわかりやすく解説します。

STEP1:副業の収入と経費を整理する

確定申告の第一歩は、「いくら稼いで、どんな支出があったのか」を整理することです。

税金は「所得=収入-経費」で計算されるため、ここが最も重要な部分になります。

・収入の整理

クラウドソーシングサイトやフリマアプリ、YouTube、アフィリエイトなど、収入があったすべての取引を一覧にまとめます。

振込履歴、取引明細、報酬メールなどをもとに、エビデンスを残しておきましょう。

・経費の整理

経費とは「副業のために必要だった支出」です。

たとえば、パソコン代、通信費、教材費、交通費、光熱費の一部などが該当します。

レシートや領収書を必ず保管しておきましょう。

この段階で、エクセルやクラウド会計ソフト(freee・マネーフォワードクラウド・やよい青色申告など)を使って整理しておくと、後の作業が格段にラクになります。

STEP2:申告の種類を決める(白色申告 or 青色申告)

確定申告には「白色申告」と「青色申告」の2種類があります。

それぞれの特徴を理解し、自分に合った申告方法を選びましょう。

- 白色申告:

手続きが簡単で、帳簿もシンプル。副業を始めたばかりの人向け。 - 青色申告:

事前に税務署への申請が必要だが、最大65万円の控除を受けられる。

副業収入が増えてきた人や継続的に行う人向け。

青色申告は少し手間がかかりますが、節税効果が非常に高いです。

翌年以降も副業を続ける予定がある方は、早めに「開業届」と「青色申告承認申請書」を税務署に提出しておくのがおすすめです。

STEP3:確定申告書を作成する

収入と経費を整理したら、次は確定申告書を作成します。

作成方法は主に3通りあります。

- ① 国税庁の「確定申告書等作成コーナー」(Webブラウザで無料作成)

- ② 会計ソフトを利用(freee・マネーフォワードクラウドなど)

- ③ 税務署で直接記入・提出

初心者の方には、国税庁の作成コーナーか会計ソフトの利用がおすすめです。

数字を入力するだけで、自動的に必要な書類(申告書B、収支内訳書など)を作ってくれます。

副業の種類によって必要書類が変わる場合があります。

- アフィリエイト、ライターなど → 収支内訳書(雑所得)

- 個人事業主として開業済み → 損益計算書・青色申告決算書

STEP4:税務署へ提出・電子申告(e-Tax)を行う

作成した申告書は、税務署に提出して完了です。

現在はオンラインでの提出(e-Tax)が主流になっています。

マイナンバーカードを持っていれば、スマホでも申告が可能です。

- 提出方法①:e-Tax(オンライン申告)

スマホまたはパソコンから24時間送信可能。控除計算も自動。 - 提出方法②:郵送

税務署宛に必要書類を郵送。返信用封筒を同封すると控えが返送される。 - 提出方法③:税務署窓口に持参

直接提出もOK。職員に確認してもらえる安心感がある。

申告期間は例年2月16日~3月15日頃。

早めに準備をしておくことで、焦らずミスのない申告ができます。

STEP5:税金を納付する or 還付を受け取る

申告が完了すると、納めるべき税金額が確定します。

支払いが発生する場合は、次のいずれかの方法で納付します。

- 銀行・郵便局での納付

- クレジットカードやペイジーによるオンライン納付

- 口座振替(自動引き落とし)

一方、源泉徴収などで払いすぎていた税金がある場合は、還付金として指定口座に振り込まれます。

申告からおよそ1か月ほどで入金されるケースが一般的です。

この一連の流れを1度経験しておくと、翌年以降はスムーズに進められるようになります。

会計ソフトを導入しておくと、自動で収支を記録でき、次回の申告準備が圧倒的にラクになります。

確定申告は「面倒な作業」ではなく、「自分の副業を正式に“事業”として扱う第一歩」です。

正しい流れを知り、コツコツと記録を残すことで、安心して副業を続けていけるようになります。

前編はここまでになります。

後編もお楽しみに!!

コメント