みなさまこんにちは!DAI研究員です!!

最近、FIREという言葉をよく耳にするようになりました。

FIREとは、「Financial Independence, Retire Early」の略です。

日本語では「経済的自立と早期リタイア」と訳されます。

つまり、経済的な自由を手に入れて早期にリタイアすることを目指す生き方です。

このライフスタイルは、自由な時間を得て、自分の好きなことに時間を費やすことができるため、多くの人に注目されています。

この記事では、FIREのメリット・デメリットやFIREを達成するためのステップをご紹介します。

FIREとは?

FIREは、主に二つの目標に基づいています。

「Financial Independence(経済的自立)」と「Retire Early(早期リタイア)」です。

経済的自立は、生活に必要な支出を自分の資産から得られる収入で賄える状態を指します。

これにより、仕事を続けなくても生活に困ることがなくなり、自由時間を手に入れることができます。

早期リタイアは、通常の定年よりも早く仕事を辞めてリタイアすることを意味します。

例えば、40代や50代で仕事を辞め、残りの人生を自分のペースで過ごすことが目標です。

FIREのためには、十分な資産を築き、安定した投資や収入源を確保する必要があります。

これにより、通常の定年まで働かなくても良い状態を作り出すのがFIREの基本です。

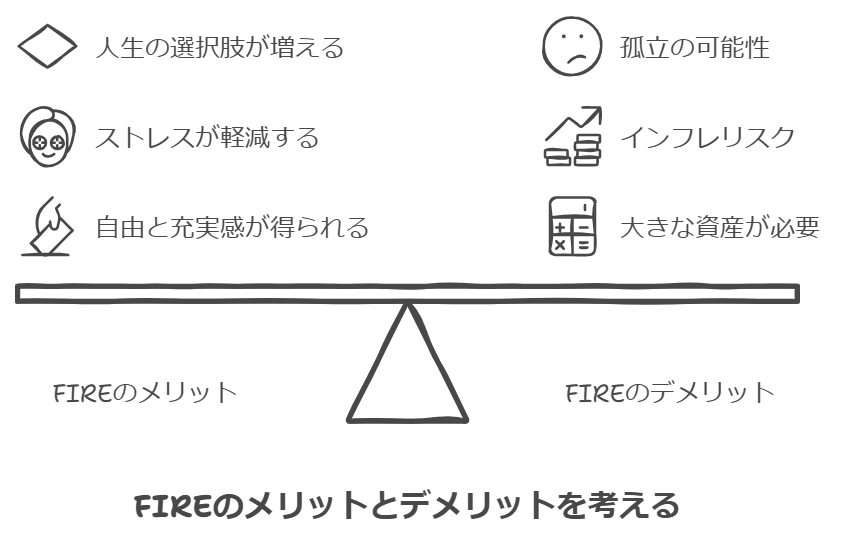

FIREのメリット

FIREを達成することには、いくつかの大きなメリットがあります。

1. 自由な時間を人生の主役にできる

FIRE最大のメリットは、時間の使い方を自分で決められることです。

働く・働かないを選択できる状態になることで、「やりたくないことをやらない自由」を手に入れられます。

趣味、学び直し、家族との時間、健康管理など、人生の優先順位を自分基準で再設計できます。

2. 精神的ストレスからの解放

収入のために働かなくてよい状態は、精神面に大きな安心感をもたらします。

職場の人間関係、評価、ノルマ、将来への不安といったストレス源から距離を取れるため、メンタルが安定しやすくなります。

3. 人生の選択肢が圧倒的に増える

FIRE後は「働かない」だけでなく、「好きな形で働く」ことも可能です。

低収入でもやりがいのある仕事、短時間労働、ボランティア、起業など、経済的理由で諦めていた選択肢を選べるようになります。

4. お金に対する不安が減る

FIREを目指す過程で、支出管理・投資・リスク分散を学ぶため、お金に振り回されにくくなります。

「給料日に依存しない生活」は、将来不安の軽減につながります。

5. 健康意識が高まりやすい

時間と心の余裕が生まれることで、運動、食事、睡眠に気を配れるようになります。

長期的に見ると、医療費の抑制や生活の質向上にもつながります。

FIREのデメリット

一方で、FIREにはデメリットも存在します。以下に代表的なものを挙げます。

1. 非常に高い自己管理能力が求められる

FIRE後は、収入・支出・資産運用をすべて自己責任で管理する必要があります。

会社員のように「自動的に給料が入る仕組み」がないため、計画性がないと不安定になりやすいです。

2. インフレ・市場変動リスクを常に抱える

長期リタイアでは、インフレ、株価暴落、金利変動などの影響を受け続けます。

想定より生活費が増えたり、資産が目減りしたりするリスクは避けられません。

3. 社会的つながりが弱くなる可能性

仕事を辞めることで、自然な人間関係が減る場合があります。

意識的にコミュニティや居場所を作らないと、孤独を感じやすくなる人もいます。

4. 生きがいや目的を見失うリスク

「仕事=人生の軸」だった人ほど、リタイア後に虚無感を抱くことがあります。

FIREはゴールではなく、その後どう生きるかが重要になります。

5. 想定外の出費に弱い

医療費、介護、家族の問題、災害など、予測できない支出が発生する可能性があります。

余裕を持たないFIRE設計は、精神的な不安を招きます。

6. FIRE達成までの生活が厳しくなりがち

FIREを急ぐあまり、極端な節約生活になるケースもあります。

現在の幸福度を犠牲にしすぎると、途中で挫折する可能性があります。

FIREの達成方法

FIREを達成するためには、以下のステップを踏むことが重要です。

ステップ1. 生活費を正確に把握する(FIRE設計の出発点)

FIREは「いくら稼ぐか」ではなく、「いくら必要か」から始まります。

まずは年間生活費を正確に把握することが不可欠です。

・家賃/住宅費

・食費

・水道光熱費

・通信費

・保険料

・交際費

・趣味・娯楽

・税金・社会保険料

などなど。。。

ここで重要なのは「理想の生活費」ではなく、現実に使っている金額です。

この数値がFIREに必要な資産額を決める基準になります。

ステップ2. FIREに必要な資産額を算出する

一般的に使われる目安が「4%ルール」です。

年間生活費 × 25 = FIRE達成に必要な資産額

例:

年間生活費300万円 → 必要資産 約7,500万円

これは歴史的な株式リターンを前提とした目安であり、絶対ではありません。

安全性を高めたい場合は「3%ルール」など、より保守的な設定もあります。

ステップ3. 支出を最適化する(削減ではなく最適化)

FIREにおいて最も効果が大きいのは、収入増より支出管理です。

特に影響が大きい固定費:

・住居費

・通信費

・保険料

・車関連費

固定費は一度見直すだけで、一生効果が続くため、優先度が高いです。

無理な節約ではなく、「満足度が低い支出」を減らす考え方が重要です。

ステップ4. 貯蓄率を高める(FIREスピードを決める要素)

FIRE達成までの年数は、貯蓄率でほぼ決まります。

・貯蓄率20% → 非常に長期

・貯蓄率40% → 現実的

・貯蓄率50%以上 → FIREが視野に入る

「収入 − 貯蓄 = 支出」ではなく、

「収入 − 先取り貯蓄 = 支出」の仕組みを作ることが重要です。

ステップ5. 投資を前提に資産形成する

FIREは、貯金だけでは現実的ではありません。

長期・分散・低コスト投資が基本となります。

代表的な資産:

・全世界株式インデックス

・米国株式インデックス

・債券

・現金(生活防衛資金)

短期売買や一発逆転型投資は、FIREと相性が悪いです。

ステップ6. 生活防衛資金を確保する

投資とは別に、現金での安全資金が必要です。

目安:

・生活費の6か月〜1年分

これがないと、相場下落時に資産を取り崩すリスクが高まります。

ステップ7. 収入源を複線化する

FIRE後の安定性を高めるためには、収入源を一つにしないことが重要です。

例:

・配当収入

・ブログ、YouTubeなどのストック型収入

・副業

・パートタイム労働(セミFIRE)

「完全無収入」よりも、「選べる収入」が精神的に安定します。

ステップ8. 税金・制度を正しく活用する

FIREでは、税制優遇の活用が資産形成速度を大きく左右します。

代表例:

・新NISA

・iDeCo

・ふるさと納税

制度を知らないことは、確実な損失につながります。

ステップ9. インフレ・長寿リスクを織り込む

FIREは長期戦です。

考慮すべきリスク:

・物価上昇

・医療費増加

・想定より長く生きる可能性

余裕を持った資産設計と、定期的な見直しが不可欠です。

ステップ10. FIRE後の生活設計を明確にする

FIREは「辞めること」ではなく「生き方の再設計」です。

・何に時間を使うのか

・誰と関わるのか

・どんな生活リズムか

これが曖昧だと、達成後に満足度が下がる傾向があります。

ステップ11. 完全FIREにこだわらない

現実的には以下の形が多く選ばれています。

・セミFIRE(一部労働)

・サイドFIRE(好きな仕事)

・バリスタFIRE

柔軟な設計のほうが、成功率も幸福度も高いです。

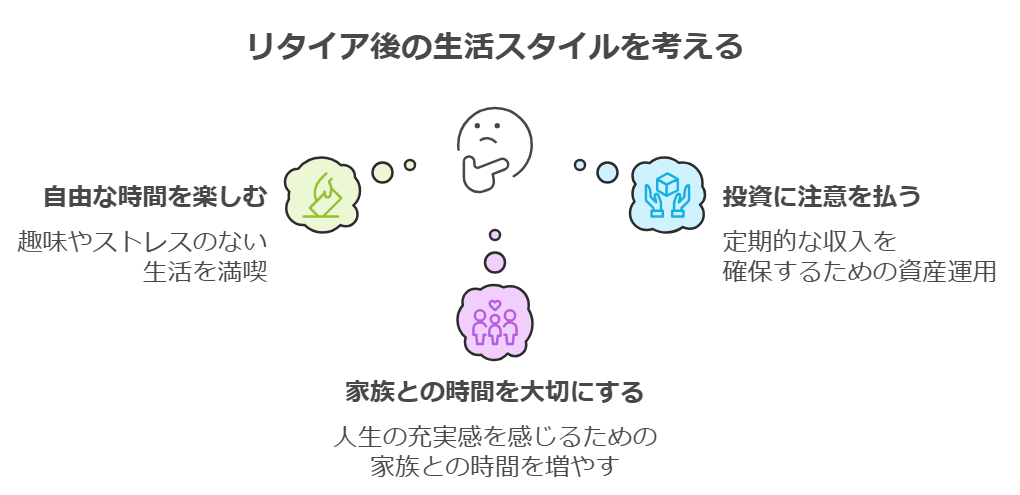

FIRE達成者の声

実際にFIREを達成した人々は、どのような声を上げているのでしょうか。

あるFIRE達成者は、「早期リタイア後の生活は、自分の時間を自由に使えることが最大のメリットだ」と語ります。

趣味に費やす時間が増え、ストレスのない生活を楽しんでいるとのことです。

一方で、「リタイア後も定期的な収入を確保するため、投資には常に注意を払っている」という意見もあります。

リタイア後の資産運用が重要であることを実感しているようです。

また「仕事を辞めたことで、家族との時間が増え、人生の充実感を感じている」という声もあります。

家族との時間を大切にすることで、より豊かな人生を送っているFIRE達成者も多いです。

まとめ

FIREは、単なる「早期リタイア」ではなく、人生の主導権を自分に取り戻すための手段です。

経済的自立を達成することで、働き方・生き方・時間の使い方を自由に選べるようになります。

一方で、FIREには高い資産形成能力、リスク管理、自己管理力が求められます。

インフレや市場変動、孤立、生きがいの喪失といった課題も無視できません。

重要なのは、

「FIREすること」ではなく、「FIRE後にどう生きたいか」

を明確にすることです。

完全リタイアにこだわらず、

・セミFIRE

・サイドFIRE

・バリスタFIRE

といった柔軟な形を選ぶことも、現実的で満足度の高い選択です。

FIREは万人向けの正解ではありません。

しかし、自分に合った形で取り入れれば、人生の選択肢を大きく広げてくれる考え方です。

まずは「お金に縛られない生き方」を意識するところから、少しずつ始めてみることが、FIREへの第一歩と言えるでしょう!

最近特によく耳にするようになりましたよね。

FIREしたいと思う反面、今を楽しみたいという気持ちもあります。

どうしてもFIREする為には、節約が必要になってきますが、

今しかできないことに、お金を使うことも大切だと思います。

う~ん、、、悩ましい。。。

コメント