みなさまこんにちは!LIFE LABのDAI研究員です!!

支出を減らすことを考えるとき、まず最初に行うべきステップは「支出の把握」です。

なぜなら、支出をコントロールするためには、どこにどれだけのお金が使われているかを明確に理解することが不可欠だからです。

この記事では、支出を把握することの重要性と、それがどのようにして家計の改善に繋がるのかについて詳しく説明します。

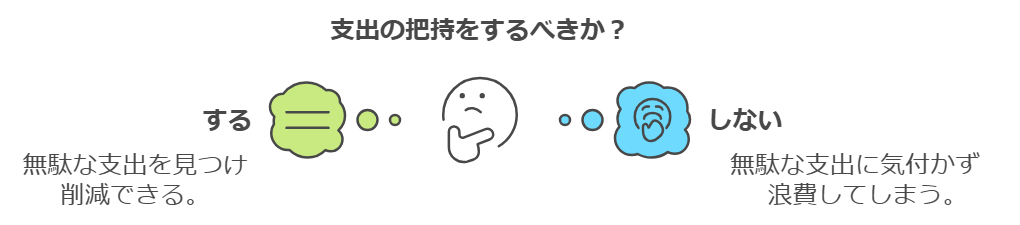

支出の把握がなぜ重要なのか

支出の把握が重要な理由は、「無駄な支出を見つけ、削減するための第一歩」だからです。

多くの人は日々の生活の中で、小さな支出が積み重なり、知らないうちに大きな金額となっていることに気づいていません。

例えば、毎日のコーヒー代やコンビニでのちょっとした買い物などが挙げられます。

これらの支出は、個々の金額は小さいものの、長期的に見ると非常に大きな支出になってしまうことがあります。

支出を減らすためには、まず「どこで無駄遣いしているのか」を知ることが必要です。

支出の全体像を把握し、無駄遣いの部分を特定することで、適切な節約方法を見つけることができるのです。

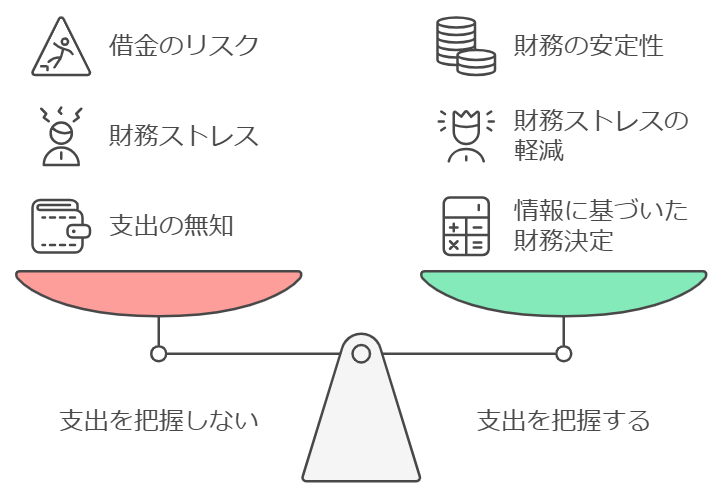

支出を把握しないとどうなるのか

支出を把握せずに生活していると知らないうちにお金が減っているという感覚に陥ることがあります。

収入は一定であるにもかかわらず、月末になると常にお金が足りなくなるという状況は、多くの人が経験したことがあるかもしれません。

この状態が続くと、最悪の場合、借金をすることになり、家計の健全性が失われる危険性があります。

また、支出を把握しないと、節約のために何をすればよいのか分からず、無駄なストレスを抱えることになります。

家計管理は「無駄遣いをしているかもしれない」という漠然とした不安ではなく、具体的なデータに基づいて行うことが重要です。

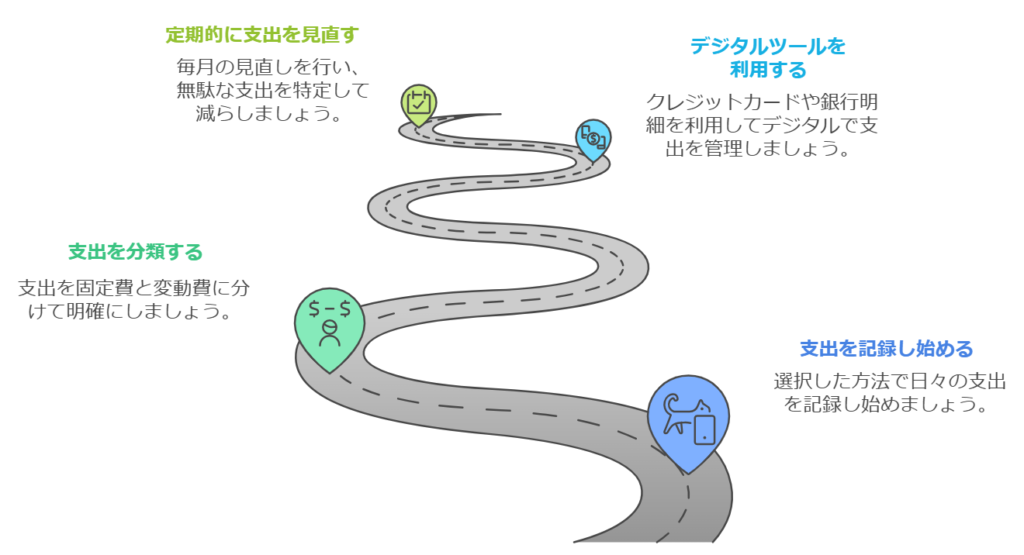

支出の把握方法

支出を把握するための具体的な方法として、以下のような手順が考えられます。

1. 家計簿をつける

最も基本的な方法は、家計簿をつけることです。

手書きのノートでも、スマートフォンのアプリでも構いません。

日々の支出を記録し、それを後で見直すことで、何にお金を使っているのかが一目瞭然になります。

特に、毎月の固定費(家賃や光熱費など)と変動費(食費や交際費など)を分けて記録すると、支出の傾向がつかみやすくなります。

2. クレジットカードや銀行明細を確認する

最近では、クレジットカードや銀行の明細書をオンラインで簡単に確認できるため、支出の履歴をデジタルで管理するのも効果的です。

これにより、手軽に支出の記録が取れ、特定の期間の支出を簡単に把握することができます。

また、カード支払いを積極的に利用すれば、現金のやり取りが減り、全ての支出がデジタル記録として残るため、管理が容易になります。

3. 定期的に支出を見直す

支出の記録を付けたら、それを定期的に見直すことが重要です。

月末や給料日ごとに、自分が使ったお金を振り返り、無駄遣いをしていないか確認しましょう。

この見直し作業が、実際に支出を減らすための第一歩です。

例えば、同じ種類のものを何度も購入していたり、必要のないサブスクリプションサービスに加入していることが見つかるかもしれません。

今日からできる支出の見える化 5ステップ

支出の見える化は、特別な知識や高機能なツールがなくても始められます。

大切なのは「正確さ」よりも「把握できている感覚」を持つことです。

ステップ1:まずは「現状を知る」ことに集中する

最初の段階でやるべきことは、節約でも改善でもありません。

ただ事実を知ることに集中してください。

過去1か月分の支出を、以下の方法で洗い出します。

- クレジットカードの利用明細

- 銀行口座の入出金履歴

- スマホ決済アプリの履歴

現金払いの細かい支出は、思い出せる範囲で問題ありません。

この段階では「だいたい合っている」で十分です。

ステップ2:支出を「3つの箱」に分ける

細かく分類しすぎると続きません。

おすすめは、次の3分類です。

- 固定費:家賃、通信費、保険、サブスクなど

- 生活費:食費、日用品、交通費

- 自由費:趣味、外食、交際費、娯楽

この3つに分けるだけで、「どこにお金が流れているのか」が一気に見えてきます。

ステップ3:金額より「割合」を意識する

支出を見るときにありがちな失敗が、金額の大小だけに注目することです。

例えば、自由費が月5万円でも、満足度が高ければ問題ありません。

逆に、固定費が収入の大半を占めている場合は、見直し余地があります。

収入に対してどのくらいの割合かを見ることで、判断しやすくなります。

ステップ4:「使った理由」を一言だけ書く

支出の横に、短い理由を添えてみてください。

- ストレス発散

- 時間短縮のため

- 付き合い

- 本当に必要

この一言があるだけで、「無意識の支出」が「意識的な選択」に変わります。

ステップ5:1週間または1か月に一度だけ振り返る

毎日チェックする必要はありません。

むしろ、たまに全体を眺めるほうが効果的です。

見るポイントは次の3つだけでOKです。

- 思ったより多かった支出は何か

- 満足度が低かった支出はどれか

- 来月も同じ使い方でいいか

貯金体質になる人がやっている「見える化」の習慣

貯金が自然にできる人は、特別な節約術を使っているわけではありません。

共通しているのは、お金との向き合い方がシンプルなことです。

習慣1:完璧を目指さず「続いていること」を評価する

多少記録が抜けても、計算が合わなくても気にしません。

「やめないこと」を最優先にしています。

続いているという事実が、すでに貯金体質への大きな前進です。

習慣2:節約ではなく「最適化」という言葉を使う

貯金体質の人は、「減らす」よりも「整える」意識を持っています。

・使っていないサブスクをやめる

・満足度の低い支出を手放す

・本当に価値を感じるものにお金を使う

その結果として、支出が自然と減っていきます。

習慣3:固定費の見直しは「イベント化」する

毎月見直すのではなく、年に1〜2回だけ固定費をチェックします。

- スマホ料金

- 保険

- サブスクリプション

この習慣だけで、何もしなくてもお金が残りやすい仕組みが完成します。

習慣4:貯金額ではなく「残った感覚」を大切にする

数字に追われすぎると疲れてしまいます。

貯金体質の人は、「今月も余裕があったか」を重視します。

余裕があった月の使い方を再現することで、自然と安定していきます。

習慣5:お金を使うことに罪悪感を持たない

見える化が進むと、「使う=悪い」と感じる人もいます。

しかし、貯金体質の人は逆です。

納得して使ったお金は、良い支出と考えます。

この感覚があるからこそ、無駄な支出だけが自然と減っていきます。

支出把握のメリット

支出を把握することの最大のメリットは、計画的にお金を使えるようになることです。

無駄な出費を減らし、本当に必要なものにだけお金を使うことで、貯金や投資に回せるお金が増えていきます。

特に、将来に向けての資産形成や、万が一の緊急事態に備えるためにも、支出を管理し貯蓄を増やすことが重要です。

さらに、支出の把握によって、家計全体の健全性を保つことができます。

家計が安定すると、日常生活の安心感が増し、将来への不安も軽減されます。

支出を把握することで、自分のライフスタイルを見直し、より健全で効率的なお金の使い方を目指すことができます。

まとめ

”支出の見える化は「貯金体質」への最短ルート”

支出の見える化は、我慢や節約を強いるものではありません。

自分のお金の使い方を客観的に知るための土台作りです。

まずは完璧を目指さず、「何に・どれくらい使っているのか」を把握するだけで十分です。

貯金体質の人がやっていることは、特別な節約術ではありません。

「お金と向き合う習慣」を持っているだけです。

支出を見える化することは、あなたの人生における優先順位や価値観を整理する作業でもあります。

今日できることは、ほんの小さな一歩です。

家計簿アプリを開く、明細を眺める、紙に書き出す。

その積み重ねが、「お金が貯まらない不安」から「お金をコントロールできている安心」へと変えてくれます。

支出の見える化は、貯金の第一歩であり、人生を整えるための大切な習慣です。

毎月、そんなに無駄遣いをしているつもりはないのに何故かお金が無いなぁ~

と思っていたので、まず3ヶ月間の支出を全て記録しまとめて、Excelに纏めました。

Excelに纏めて見える化をすることで、普段無意識に使っていたお金が明確になり

しっかり把握することができました!!

これに基づいてどこにお金を使うのか計画をたてることができます!

コメント