みなさまこんにちは!DAI研究員です!!

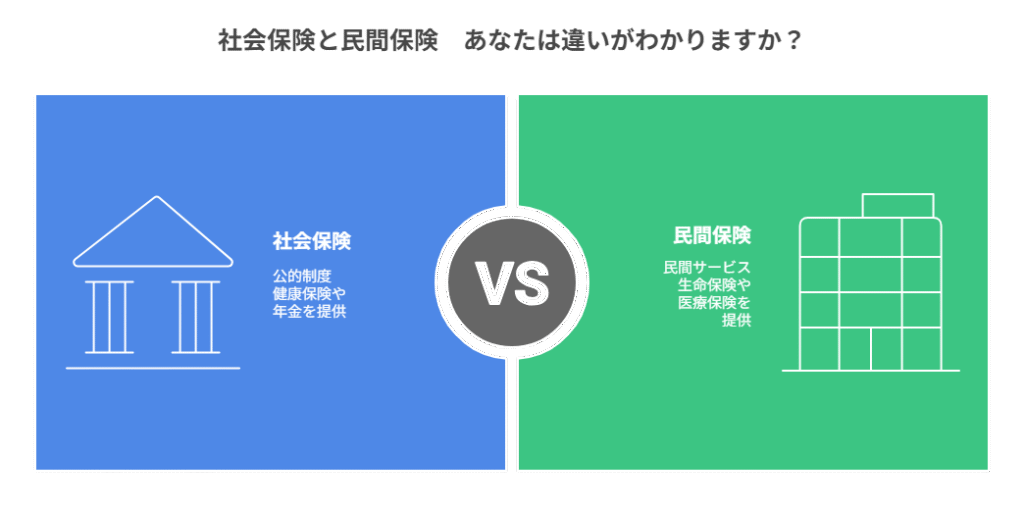

「社会保険と民間保険って何が違うの?」

と疑問に思ったことはありませんか?

健康保険や年金といった公的制度と、生命保険や医療保険などの民間サービスは、どちらも「万が一の備え」を目的としていますが、制度や役割は大きく異なります。

本記事では、社会保険と民間保険の違いをわかりやすく整理し、あなたがどのように備えを考えれば良いかを徹底解説します。

社会保険とは?その仕組みと特徴

社会保険とは、日本で暮らす人々が安心して生活できるように設計された公的な保険制度のことです。

病気やケガ、老後、失業といった人生のリスクに備え、国や自治体が運営しています。

主な目的は、国民全体で助け合うことで、個人の負担を減らし、生活の安定を確保することです。

社会保険の5つの種類

日本の社会保険制度は、以下の5つで構成されています。

- 健康保険:病気やケガで医療を受ける際、自己負担額を軽減してくれる保険。

会社員は「健康保険組合」、自営業者は「国民健康保険」に加入します。 - 介護保険:40歳以上の人が加入。

要介護状態になったとき、介護サービスを受ける費用をサポートします。 - 年金保険:老後や障害、遺族の生活を保障するための制度。

会社員は「厚生年金」、自営業者は「国民年金」に加入します。 - 雇用保険:失業した際に一定の給付金を受け取れる。

育児や介護の際の休業給付も含まれます。 - 労災保険:仕事中や通勤中に起きた事故や病気を補償するための保険です。

社会保険の仕組み

社会保険は、「現役世代が支え合う仕組み」で成り立っています。

たとえば健康保険では、加入者とその勤務先が保険料を負担し、その資金が医療費や給付金として使われます。

年金も同様に、現役世代が納める保険料が高齢者の年金として支払われる仕組みです。

この仕組みは「相互扶助(助け合い)」の精神に基づいており、個人が予期せぬリスクに直面した際、社会全体で支えることを目的としています。

社会保険の特徴

- 強制加入:

基本的に対象となる人は加入が義務付けられています。 - 保険料が所得に比例:

収入が高いほど保険料も増え、低所得者ほど負担が軽くなる仕組みです。 - 国が運営する安心感:

民間保険と異なり、公的制度としての信頼性と安定性があります。 - 幅広いリスクに対応:

医療、介護、老後、失業、労災など、人生の主要なリスクを包括的にカバーしています。

なぜ社会保険が重要なのか?

万が一に備えたセーフティネットとして、社会保険は現代社会で欠かせない存在です。

特に、医療費や老後の生活費は多額になる可能性があり、自分ひとりの力ではカバーしきれないリスクを補えることが大きなメリットです。

また、社会保険に加入していることで、民間保険に加入する際の負担も減らすことができます。

すでに公的制度でカバーされている部分を把握しておくことは、保険のムダを省く上で非常に重要です。

民間保険とは?その仕組みと役割

民間保険は、生命保険会社や損害保険会社などの民間企業が提供する任意加入の保険商品です。

社会保険(公的保険)が“最低限のセーフティネット”を担うのに対し、民間保険は家庭ごとのリスクと価値観に合わせて足りない部分を補うのが役割。

カスタマイズ性が高く、必要な保障を必要な期間・金額だけ上乗せできる点が最大の特徴です。

民間保険の主な種類(ライフプラン別の使い分け)

- 生命保険(死亡保険):万が一のときに遺族の生活費・教育費をカバー。

例)子育て期は大きめの保障(定期保険)、老後は終身保険で葬儀費用を確保など。 - 医療保険:入院・手術・通院時の給付金。

例)高額療養費制度で賄えない自己負担や差額ベッド代の備え。 - がん保険・三大疾病保険:がん・心疾患・脳血管疾患など特定リスクに特化。

例)先進医療特約、通院・就労不能の長期カバー。 - 収入保障保険:就労不能や死亡時、毎月の生活費を年金形式で支給。

例)住宅ローン・子育ての固定費が重い期間に有効。 - 個人年金保険・積立型保険:老後の年金上乗せ・計画的貯蓄。

例)受取時期と受取方法(年金/一時金)を選べる。 - 学資保険:教育費の計画的積立+万一時の保険料免除。

例)高校・大学進学時に合せた給付設計。 - 損害保険(火災・地震・自動車など):住まい・車・賠償責任の備え。

例)持ち家は火災・地震のセット、賃貸は家財保険+個人賠償責任。

民間保険の仕組み:3つのキーワードで理解する

- ① 共同体のリスク分散:

多数の加入者が保険料を出し合い、経済的損失が発生した人に給付が回る「相互扶助」の仕組み。発生確率や給付水準は統計(予定死亡率・入院率)に基づき設計。 - ② 料率とアンダーライティング:

年齢・性別・健康状態・職業・喫煙などのリスク要因で保険料が決定。

健康告知や医的審査で条件が付く場合も。 - ③ カスタマイズ性(特約と期間):

本体保障に、先進医療・通院・就労不能・リビングニーズなど特約を追加。

期間も定期・終身・更新型などから選べる。

社会保険と民間保険の役割分担

医療費は高額療養費制度で自己負担が一定上限に抑えられますが、差額ベッド代・食事代・交通費・休業損失は自己負担です。

死亡時や就労不能時も、公的年金や傷病手当金だけでは生活費が不足しがち。

そこで民間保険の出番です。

| リスク | 社会保険の主な給付 | 民間で補うポイント |

|---|---|---|

| 入院・手術 | 健康保険負担軽減・高額療養費 | 差額ベッド・通院・先進医療・雑費 |

| 死亡 | 遺族年金(条件あり) | 生活費・教育費・住宅ローン残債 |

| 就労不能 | 傷病手当金(条件・期間あり) | 長期の収入補填(収入保障保険 等) |

| 老後 | 公的年金 | 個人年金・終身保険の活用 |

| 住まい・財産 | ― | 火災・地震・家財・個人賠償 |

加入前に決めておくべき「設計の軸」

- 必要保障額:

万一時に「毎月いくら・何年必要か」を逆算。生活費、教育費、住宅費、介護リスク) - 優先順位:

子育て期は死亡保障優先、単身は就労不能・医療を重視、老後前後は資産寿命を補完。 - 予算上限:

保険料は手取りの5〜7%目安に収めると家計が安定(状況により調整) - 期間設計:

必要なときにだけ大きく(定期)、一生必要な分は薄く長く(終身) - 重複チェック:

勤務先の団体保険・共済・住宅ローン団信・クレカ付帯保険との重なりを整理。

失敗しないための商品選びの実践ポイント

- 複数社を比較:

同条件で保険料・給付条件・支払事由・免責を横並び比較。

ネット見積もり+対面相談の併用が安心。 - 特約は必要最小限:

付け過ぎは保険料が膨らむ。使う場面を具体化し、費用対効果で判断。 - 更新型の将来負担:

年齢上昇で保険料が上がる設計に注意。長期ならレベル保険料・終身も検討。 - 解約返戻・貯蓄機能の理解:

貯蓄は「期待利回り・流動性・税制」を総合評価。無理な長期拘束は避ける。 - 告知の正確性:

告知不備は給付不可のリスク。過去の病歴・投薬は正直に。

よくあるライフイベント別・設計の考え方

- 独身・賃貸:

大きな死亡保障は最小限。就労不能・医療のミニマム設計+家財・個人賠償。 - 結婚・出産:

定期保険で大きめの死亡保障を確保。学資準備は学資保険 or つみたてNISA等で比較検討。 - 住宅購入:

団信で死亡・高度障害は一定カバー。収入保障で生活費、火災・地震は地域特性で手厚く。 - 自営業:

傷病手当金がない前提で、就労不能の長期カバーを重視。小規模企業共済等と併用。 - 定年前後:

子の独立後は死亡保障を縮小し、医療・介護リスクと資産寿命(個人年金等)に配慮。

チェックリスト:加入前にここだけは確認

- 社会保険や会社の福利厚生で既にカバーされる範囲を把握したか。

- 万一時の必要資金(生活費・教育費・住宅費)を具体的に試算したか。

- 保険料は手取りの許容範囲に収まっているか(目安:5〜7%)。

- 特約は使う場面を想定できるものだけに絞ったか。

- 更新・解約・告知・免責など約款の重要条項を理解したか。

社会保険と民間保険の違いを整理

| 項目 | 社会保険 | 民間保険 |

|---|---|---|

| 運営主体 | 国や自治体 | 民間保険会社 |

| 加入義務 | あり(原則必須) | なし(任意) |

| 保障内容 | 基本的な医療・年金・失業など | 自由に選択可能(死亡保障、がん、学資など) |

| 保険料 | 所得に応じて決定 | 保障内容・年齢・健康状態などで変動 |

| 目的 | 国民全体の最低限の生活保障 | 個人のニーズに合わせた保障の充実 |

社会保険は国民全員の生活を守るための最低限のセーフティネットであり、民間保険はそれを補完・拡充する役割を持っています。

民間保険は本当に必要か?

多くの人が「とりあえず何か保険に入っておかないと不安」と考え、深く検討せずに加入してしまうケースが少なくありません。

しかし、実際に冷静に仕組みを理解すると、日本では社会保険だけで生活を守れるケースが非常に多いことが分かります。

日本の社会保障制度は、世界的に見ても手厚い部類に入ります。

たとえば、健康保険では高額療養費制度があり、医療費が高額になっても自己負担は一定の限度額で済みます。

また、傷病手当金や障害年金、遺族年金といった公的な保障もあり、万が一の事態にも備えやすい仕組みです。

このような制度が整っている日本では、ほとんどの人にとって民間保険は「過剰な安心」を買っているだけになることが多いのです。

では、どんな場合に民間保険が有効か?

一方で、完全に不要かというとそうではありません。

次のようなケースでは、民間保険が有効に働く場合もあります。

- 小さな子どもがいて、親に万が一があったときの生活費が不安

- 自営業・フリーランスで社会保険の一部(傷病手当金など)が適用されない

- 貯蓄がまだ十分にない

こうした場合は、必要最小限の保障だけを選ぶことがポイントです。

たとえば、掛け捨て型の定期保険で必要な死亡保障だけを確保し、将来的に貯蓄が増えたら解約する、という柔軟な考え方が有効です。

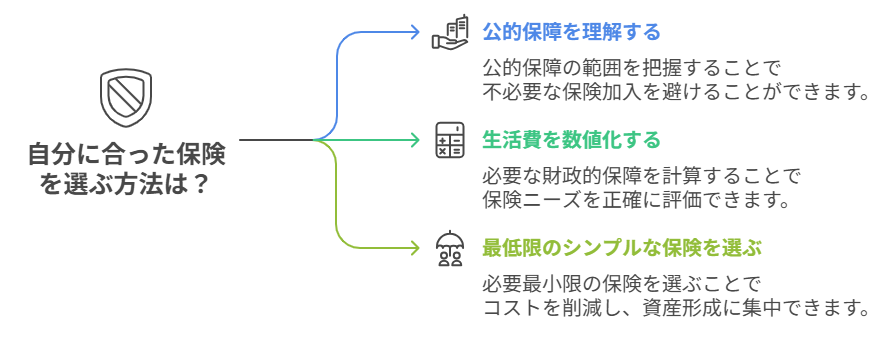

自分に合った保障を選ぶための3つのポイント

民間保険に加入するかどうかを判断するには、以下の3つのステップで検討するのがおすすめです。

1. 公的保障の内容を正しく理解する

まずは自分が加入している社会保険でどのような保障が受けられるのかを把握しましょう。

高額療養費制度や遺族年金、障害年金など、制度の仕組みを知らないまま「足りない」と思い込んでいる人が多いのです。

実際にどれだけ保障されるのか具体的な金額を確認することで、本当に必要な保障が見えてきます。

2. 必要な生活費やリスクを数値化する

次に、万が一の際にどれくらいのお金が必要なのかを計算してみましょう。

たとえば、扶養家族がいる場合、毎月いくら必要なのか、貯蓄で何年持つのかを試算します。

このステップを経ると、思っていたよりも少額の保障で十分なケースが多いことに気づくはずです。

3. 必要最小限のシンプルな保険を選ぶ

もし民間保険に入るなら、複雑な特約や貯蓄型の商品ではなく、必要最低限の掛け捨て保険を選びましょう。

保険はあくまでリスクヘッジであり、資産形成は投資や貯蓄で行うのが合理的です。

貯蓄型保険はコストが高く、運用効率も低いケースが多いため注意が必要です。

まとめ

”社会保険と民間保険を上手に組み合わせよう”

社会保険と民間保険は、どちらもあなたや家族の生活を守るための大切な仕組みです。

社会保険で最低限の保障を受けつつ、足りない部分を民間保険で補うことで、無理なく安心できる備えが実現できます。

保険選びは人生設計の一部です。

この記事を参考に、まずは社会保険の内容をしっかり理解し、自分に必要な保障を見極めるところから始めてみてください!!

コメント