みなさまこんにちは!DAI研究員です!

「少しくらいなら大丈夫」

その軽い気持ちが、取り返しのつかない状況を生むことがあります。

リボ払い、カードローン、キャッシング。

どれも“便利”という顔をしていますが、仕組みを理解せずに使えば、確実に未来の自由を削ります。

借金が怖いのは、元本ではありません。

金利と時間です。

最初は数万円でも、気づけば何十万円。

返しているはずなのに減らない。

精神的にも追い込まれ、判断力が鈍り、さらに悪循環に入る。

しかし、借金地獄は「特別な人」が陥るものではありません。

正しい知識がない状態で、構造を知らずに使えば、誰でも起こり得ます。

この記事では、

・なぜ人は借金にハマるのか

・借金地獄を防ぐ具体策

・正しい借金の考え方

・すでに借りてしまった場合の対処法

を体系的に整理しました。

守るべきは“今の欲望”ではなく、“未来の選択肢”です!

なぜ人は借金地獄に陥るのか?

「なぜ人は借金地獄に陥るのか?」

心理・行動・制度の3つの側面からさらに掘り下げて説明します。

1. 心理的要因

借金は単なる「お金の不足」ではなく、多くの場合は心のクセが大きく関わります。

① 現在志向バイアス

- 人は「今の欲望」を優先し、将来の負担を軽視しがちです。

- 例:ボーナス払い・リボ払いを軽く考える → 実際には利息で倍以上支払うことも。

- 脳科学的には「将来の自分」が別人のように感じられ、痛みを想像しづらい。

② 社会的比較による浪費

- 周囲の生活レベルに合わせようとする「見栄消費」

- SNSはこの傾向を加速し、「普通」に見える基準を引き上げる。

- 収入ではなく支出のサイズが基準になるため、借金が増える。

③ ストレスと衝動消費

- ストレス状態では判断力が低下し、脳は「即効性のある快楽」を求めます。

- 買い物やギャンブルでドーパミンが出る → 短期的に気分が上がるが、借金残高は増加。

2. 行動的要因

借金が「膨らむ構造」には、いくつかの行動パターンがあります。

① リボ払い・キャッシングの罠

- 月々の返済額が一定なので「まだ余裕がある」と錯覚。

- 実際には元本が減らず、利息が雪だるま式に膨張。

② 借り換え依存

- 1つの借金を別の借金で返済 → 元本が減らずに利息だけ支払う構造が固定化。

- 「借りられる限界額」まで到達すると一気に破綻する。

③ 収入増ではなく借金で解決しようとする癖

- 一時的な不足を借金で埋めることで、根本的な収支改善が進まない。

- 家計簿や資産管理を避ける傾向が強くなる。

3. 制度・環境的要因

借金を作りやすく、抜けにくくする社会の構造もあります。

① 消費者金融・クレジットカードの利便性

- 申込がオンライン完結、最短即日で借りられる。

- 手軽すぎて「借りる痛み」がない。

② 高金利の合法性

- 日本では消費者金融の年利は最大18%。

- 100万円を18%で借りれば、返済総額は数年で倍近くに。

③ 金融リテラシー教育の欠如

- 学校でお金の教育がほぼないため、「複利」「金利計算」「契約リスク」を理解しないまま社会に出る。

- 初めてのクレジットカードやローンで失敗しやすい。

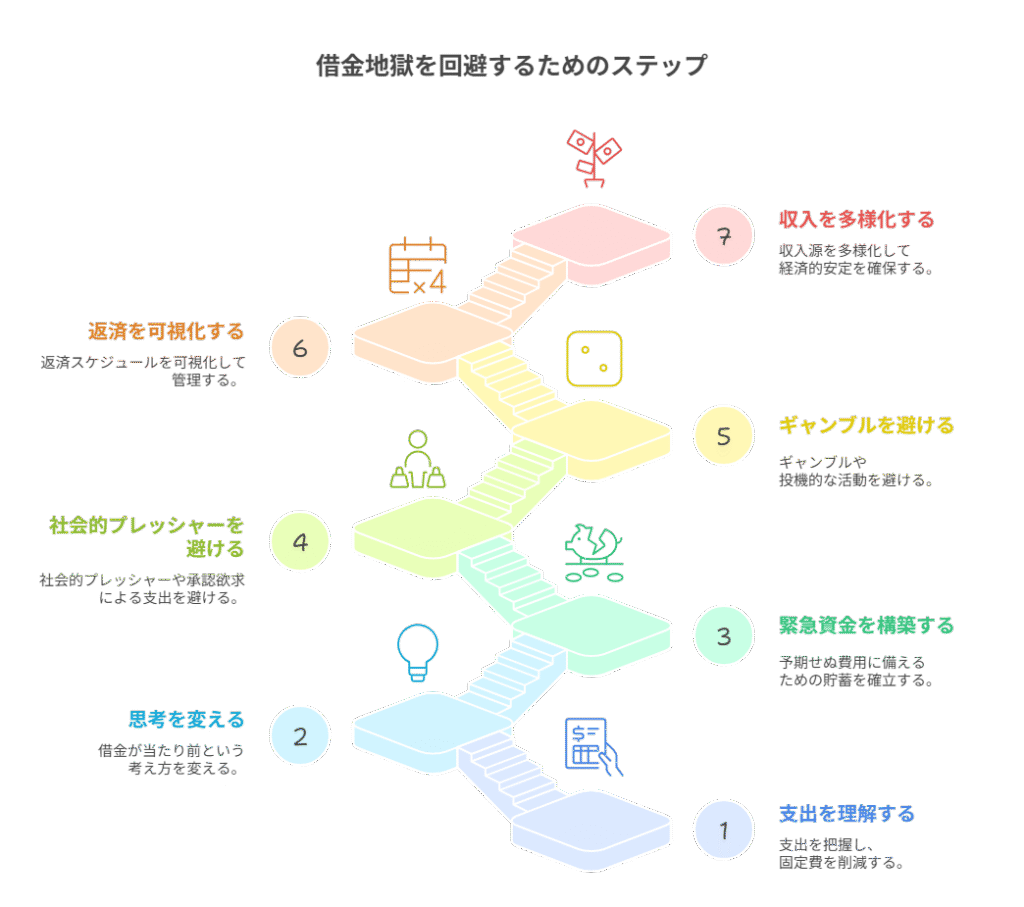

借金地獄を防ぐための7つの防止策

では、借金地獄を回避するための防止策を、原因ごとに深く掘り下げて解説します。

これは「借金に陥る前の予防策」ですので、すでに借金がある人にも“これ以上悪化させない”ための指針になります。

1. 生活費を把握し、「固定費」を徹底的に下げる

- 借金地獄の多くは「生活費が収入を超える状態」が続いた結果。

- 家賃・保険・通信費・サブスクなど固定費を下げることで、借金せずに暮らせる土台を作る。

- 例:

- 家賃を収入の25%以下に抑える。

- 不要な保険・サブスクを解約。

- 高額スマホプランから格安SIMに乗り換え。

- ポイント:固定費を下げるほど、「何があっても赤字になりにくい」構造になる。

2. 「借金が当たり前」という思考を変える

- 「みんなローンを組んでるし…」という考えは危険。

- 特に消費目的(旅行・ブランド品など)で借金をする人は危険度MAX。

- 対策:

- 借金を“生活や人生の非常用”と定義し直す。

- クレジットカードは必ず全額一括払いを基本にする。

- リボ払い・分割払いは一切使わない。

3. 非常用の「生活防衛資金」を持つ

- 収入が減ったとき、多くの人が借金に頼るのは、現金の備えがないから。

- 推奨:生活費の3〜6ヶ月分を貯金しておく。

- 保存方法:

- 普通預金口座などすぐ引き出せる場所に置く。

- 投資や定期預金ではなく“即時利用できる形”で確保。

- 効果:病気や失業などの緊急事態でも借金をせずに生活できる。

4. 見栄や承認欲求でお金を使わない

- 借金地獄の典型パターン:「周囲に良く見られたい」ための出費。

- 例:高級車・ブランドバッグ・最新スマホをローンで購入。

- 対策:

- 買い物前に「本当に必要?」「借金してでも今買うべき?」と3回自問。

- SNSの影響を減らす(見栄を刺激されないようにする)。

- 価値観を「所有」から「経験」にシフトする。

5. ギャンブル・投機に近づかない

- パチンコ、競馬、FXの過剰レバレッジなどは「短期間での逆転」を狙って失敗する可能性が高い。

- 防止策:

- 小額でも借金してまで参加しない。

- 「勝った時の記憶」より「負け続けた現実」を書き出して意識化。

- お金が増える仕組みは「時間を味方につける投資」と理解する。

6. 支払い・返済スケジュールを可視化する

- 借金を抱えても「何にいくら払ってるか分からない」人は泥沼化しやすい。

- 防止策:

- 家計簿アプリやスプレッドシートで返済日・金額を記録。

- 毎月の総返済額を「収入の20%以内」に抑える。

- 20%を超えたら、新たな借金は絶対にしない。

7. 収入源を一つに依存しない

- 借金地獄は「収入ゼロ × 固定費あり」のときに一気に加速。

- 副業や小さな収入源を持っておくと、失業や減給時も借金せずに生活可能。

- 例:

- ブログやYouTubeなどの広告収入。

- スキルを活かしたフリーランス案件。

- メルカリなどの物販。

防止策まとめ表

| 原因 | 防止策 | 具体例 |

|---|---|---|

| 生活費が収入を超える | 固定費を下げる | 家賃・通信費・保険の見直し |

| 借金への抵抗感が薄い | 借金を非常用と再定義 | リボ・分割禁止、一括払い習慣 |

| 緊急時の現金不足 | 生活防衛資金の確保 | 生活費3〜6ヶ月分の貯金 |

| 見栄消費 | 承認欲求を抑える | SNS断ち、必要性の再確認 |

| ギャンブル・投機依存 | 距離を取る | 借金での参加禁止 |

| 返済状況の把握不足 | 返済スケジュール管理 | 家計簿アプリで可視化 |

| 収入依存 | 複数収入源の確保 | 副業・不労所得の構築 |

この防止策は、単発ではなくセットで実行することが重要です。

なぜなら、借金地獄に陥る人は「複数の原因」が同時に重なっていることが多いからです。

借金に対する正しい考え方

「借金に対する正しい考え方」を、表面的な「借金は悪い」だけで終わらせず、もう一段深く掘り下げて整理します。

(借金=負債ですが、負債にも種類と性質があります。)

1. 借金は「目的」と「リターン」で分けて考える

- 借金には大きく2種類あります。

- 消費のための借金(悪い借金)

例:旅行費、ブランド品、ギャンブル、生活費をクレジットで支払うなど。

→ 借金して得たものが「時間とともに価値を失う」場合は、負担だけが残る。 - 資産を生む借金(良い借金)

例:事業投資、収益不動産、資格取得の学費など。

→ 借金で得たものが「将来キャッシュフローを生む」場合、投資として成立。

- 消費のための借金(悪い借金)

ポイント:

借金の判断は「そのお金を使って得られるリターンが、返済負担を上回るか?」で決まります。

2. 「金利」の感覚を持つ

- 借金の本当の負担は金利で決まります。

- 年利15%のカードローンは、単にお金を借りるのではなく「毎年15%を失う契約」に近い。

- 良い借金でも、金利が高すぎれば投資のリターンを食いつぶす。

考え方:

借金をするときは「返済総額」を計算して、元本の何%余分に払うのかを必ず確認。

3. 借金は「未来の自分からお金を奪う」行為

- 借金は「未来の収入を先取りして使う」こと。

- 消費目的の借金は、未来の自分の選択肢や自由度を奪う。

- 特に生活費を借金でまかなう状態は、未来の自分に鎖をつけるのと同じ。

4. 借金と信用のバランス

- 借金は同時に「信用取引」でもあります。

- 返済を守れば信用は上がる → 将来の資金調達や住宅ローンに有利。

- 返済を滞らせれば信用情報に傷がつき、金融機関からの借入や賃貸契約、場合によっては就職にまで影響。

5. 借金を利用するなら「出口戦略」を持つ

- 借りる前に「どうやって返すのか」「返済までの期間」「返済原資」を明確にする。

- 特に事業用の借金では「返済開始前に収益が立つ時期」を見積もることが必須。

- 返済プランなしで借りるのは、地図なしで旅に出るのと同じ。

借金に対する正しい姿勢まとめ

- 借金は悪ではなく「ツール」だが、使い方次第で凶器にもなる。

- 消費のための借金は避け、資産を生む借金だけを検討する。

- 金利と返済総額を必ず計算し、利息負担がリターンを上回らないようにする。

- 借金は未来の自分からお金を奪う行為だと理解する。

- 借りるなら返済計画(出口戦略)を立ててから。

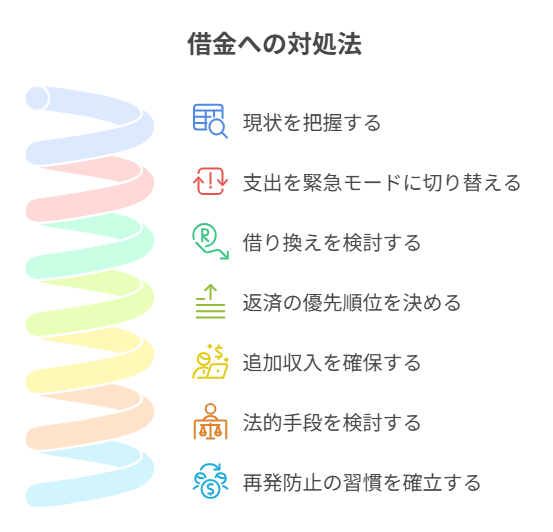

どうしても借金してしまった場合の対処法

「どうしても借金してしまった場合の対処法」をさらに詳しく、実践的な手順付きで解説します。

ポイントは 「感情的にならず、冷静に現状を把握し、優先順位をつけて返済計画を立てる」 ことです。

1. 現状把握を徹底する

借金問題の解決は 正確な数字の把握 から始まります。

曖昧なまま返そうとすると、どこかで必ず行き詰まります。

- 借入先のリスト化

- 銀行ローン

- クレジットカードのリボ・分割

- 消費者金融

- 親族・知人への借金

- 残高・金利・毎月の返済額を明記

- 支払期日や遅延損害金の有無もチェック

ポイント:

すべてを「紙」か「Excel」に書き出すことで、頭の中で漠然と抱えていた不安が、数字として見える形になります。

2. 支出を緊急モードに切り替える

返済が急務な場合、通常の節約では間に合いません。

「緊急モードの生活」 に切り替える必要があります。

- 外食・嗜好品・娯楽費をゼロベースで見直す

- サブスクは即解約

- スマホは格安SIMへ乗り換え

- 家賃や光熱費の交渉(長期契約や使用量削減)

意識の切り替え方:

「贅沢を我慢する」のではなく、「今は生き延びるフェーズ」と捉えると続きやすいです。

3. 金利の低い借り換え・おまとめローンを検討

高金利(年15〜18%)のままだと元本がなかなか減りません。

条件が良ければ、金利の低い金融機関へ借り換え するだけで返済総額を数十万円単位で減らせます。

- 銀行カードローン → 消費者金融より低金利

- 信用金庫や労金のローン

- おまとめローン(返済管理が一本化)

注意点:

借り換えは「返済のため」だけに行い、絶対に追加で借りないこと。

4. 返済優先順位を決める

全てを一律に返すより、高金利から優先 が鉄則です。

- 金利の高い順に返済

- クレジットカードのキャッシング・リボ(年18%)

- 消費者金融(年15〜18%)

- 銀行ローン(年5〜14%)

- 低金利の借入は最低返済額にとどめ、高金利に集中返済

心理効果:

返済額が目に見えて減っていくと、モチベーションが保ちやすくなります。

5. 追加収入の確保

支出削減だけでは限界があります。

副業や一時的な現金化も検討しましょう。

- 副業:短期バイト・在宅ワーク・スキル販売

- 不用品のメルカリ・ヤフオク販売

- 資産(保険・株・車など)の見直し・換金

落とし穴回避:

ギャンブルやハイリスク投資で一発逆転を狙うのは逆効果。99%悪化します。

6. 返済が困難な場合の法的手段

本当に返済が不可能な場合は、早期に専門家に相談することが重要です。

- 任意整理:金利カット・分割延長で月額返済を減らす

- 個人再生:借金を大幅減額(原則1/5程度)

- 自己破産:支払義務を免除(資産処分あり)

早く動くメリット:

滞納が長引くと遅延損害金が増え、差し押さえや信用情報への傷も深くなります。

7. 再発防止の習慣づくり

借金を返しても、習慣を変えなければまた繰り返します。

- 家計簿で毎月のキャッシュフローを管理

- クレジットカードは1〜2枚まで減らす

- 欲しいものは24時間考えてから買うルール

- 「貯めてから買う」を徹底

ポイント

借金は放置するほど利息で雪だるま式に膨らみます。

大切なのは「借りてしまった罪悪感」よりも、「返済計画を実行する覚悟」です。

感情を切り離して数字で管理し、冷静に優先順位をつければ、必ず出口は見えます。

まとめ

”借金は便利な道具だが、使い方を誤れば人生を縛る鎖になる”

借金地獄に落ちる人の多くは、浪費家だからではありません。

知識、管理不足が重なった結果です。

借金は「未来の自由」を奪う行為だという意識を常に持つことが大切です。

未然に防ぐことが出来ればベストですが、既に借金をしている人でも今回の記事を参考に、立て直すことは十分に可能です。

借金は放置すると増えます。

向き合えば減らせます。

未来の自由を守るのは、今日の判断です。

お金に追われる人生ではなく、お金を管理できる側に回りましょう!

コメント