みなさまこんにちは!DAI研究員です!!

「税金ってなんだか難しそう」「毎月給料から引かれているけど、どういう仕組みなの?」

と感じたことはありませんか?

日本で働き、収入を得る限り、所得税や住民税の仕組みを理解することは避けて通れません。

とはいえ、基本を押さえれば仕組みはそれほど難しくありません。

むしろ仕組みを知ることで節税のチャンスを見つけたり、損を防いだりできます。

この記事では、初心者でもわかるように「所得税」「住民税」の基礎とその仕組みを整理し、具体的な計算方法や注意点も解説します。

所得税とは?基本の考え方を徹底解説

所得税とは、個人が1年間に得た所得(収入から必要経費や控除を差し引いた金額)に対して課税される国税です。

日本の税制の中でも中心的な役割を担っており、私たちの生活と密接に関わっています。

ここで重要なのは、「収入=所得」ではないという点です。

例えば、会社員であれば年収から給与所得控除や基礎控除などが差し引かれた後の金額が課税対象となります。

自営業者やフリーランスの場合は、売上から必要経費を差し引き、さらに各種控除を引いた後の金額が所得として扱われます。

所得税の計算の基本

所得税は次のような流れで計算されます。

- 収入額を確認する

給与や事業収入、不動産収入などすべての収入を合計します。 - 必要経費や各種控除を差し引く

給与所得控除、基礎控除、配偶者控除、社会保険料控除などを差し引きます。 - 課税所得を算出する

控除後に残った所得が課税対象額となります。 - 税率をかけて税額を計算する

日本の所得税は累進課税制度を採用しており、所得が高いほど高い税率が適用されます。

例えば、課税所得が195万円以下であれば5%、330万円以下なら10%、それ以上は段階的に税率が上がっていきます。

この仕組みにより、収入が多い人ほど負担も大きくなる「応能負担」の原則が実現されています。

所得税が果たす役割

所得税は単なるお金の徴収ではなく、社会全体を支えるための大切な財源です。

国の予算の中でも大きな割合を占めており、教育や医療、社会保障、インフラ整備など幅広い公共サービスの資金源となっています。

また、累進課税制度によって富の再分配機能が働き、所得格差を是正する役割も担っています。

これにより、低所得層でも最低限の生活が守られるようになっているのです。

なぜ所得税の仕組みを理解する必要があるのか?

「会社で自動的に天引きされるから詳しく知らなくてもいい」と考える人もいますが、実は所得税の知識があると節税やライフプランに大きく役立ちます。

- 節税のチャンスを逃さない

医療費控除やふるさと納税、iDeCoなどを活用することで、税負担を減らせる可能性があります。 - ライフイベントに備えられる

結婚、出産、住宅購入などの際にどのような控除が使えるかを知っておくと、家計の見通しが立てやすくなります。 - 将来の資産形成に役立つ

税金の仕組みを理解すると、手取り収入を最大化しやすくなり、投資や貯蓄計画を立てやすくなります。

ポイント

所得税は、収入がある人なら誰もが関わる税金です。

仕組みを理解しておくことで、正しく納税しつつ、節税のチャンスを活かすことができます。

次の章では、所得税とセットで考えるべき「住民税」についても詳しく解説していきます。

住民税とは?その基本の仕組みと考え方

住民税とは、その年の1月1日時点で住んでいる自治体に納める地方税のことです。

国に納める所得税とは異なり、住民税は都道府県民税と市区町村民税の2つに分かれています。

これらをまとめて「住民税」と呼ぶのが一般的です。

住民税の特徴として大きなポイントは、前年の所得額をもとに課税されるという点です。

つまり、今年の収入ではなく、昨年の収入をもとに計算されるため、翌年に支払う形となります。

このため、会社員であれば6月頃から翌年5月まで給与から天引きされる「特別徴収」として支払うことが多いです。

自営業やフリーランスの場合は、自分で納付書を使って支払う「普通徴収」が一般的です。

住民税の計算方法と内訳

住民税の金額は、「所得割」+「均等割」で構成されています。

- 所得割:

前年の課税所得に対して一律約10%(市区町村民税6%、都道府県民税4%)が課されます。 - 均等割:

所得の多少に関わらず一律で課される部分で、多くの自治体では年間5,000円程度です。

なお、実際には所得控除(基礎控除や扶養控除、社会保険料控除など)を差し引いた後の課税所得に基づいて計算されます。

また所得が一定額以下の場合や、生活保護を受給している場合などは非課税となるケースもあります。

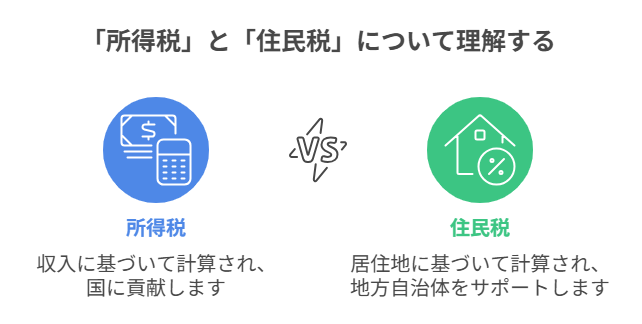

所得税との違い

住民税と所得税はどちらも所得に対して課税されますが、その仕組みや課税タイミングに違いがあります。

- 所得税は累進課税制度で、所得が多いほど税率が上がります(5%~45%)。

- 住民税は一律10%前後の税率で、税負担の予測がしやすいという特徴があります。

- 所得税はその年の所得に対して課税されますが、住民税は前年の所得に対して課税されます。

このように、同じ「税金」でも住民税と所得税では仕組みが異なり、それぞれの特徴を理解することで節税や資金計画に役立てることができます。

住民税の使い道

住民税は、自治体の公共サービスや地域社会の運営に活用されます。

例えば、道路や公園の整備、ごみ収集、福祉や教育の充実、消防や防災など、私たちの生活に直結するサービスの多くが住民税で賄われています。

つまり、住民税は地域社会における「会費」のような役割を果たしているといえます。

ポイント

住民税は、前年の所得をもとに計算される地方税であり、所得割と均等割から成り立っています。

所得税とは税率や課税タイミングが異なるため、それぞれの仕組みを正しく理解することが大切です。

特に、フリーランスや副業を行っている人は、翌年にまとまった住民税を支払う必要があるため、事前に資金計画を立てておくと安心です。

所得税と住民税の違いを整理しよう

所得税と住民税はどちらも所得にかかる税金ですが、その仕組みや計算方法にはいくつかの違いがあります。以下の表にまとめました。

| 項目 | 所得税 | 住民税 |

|---|---|---|

| 課税対象 | その年の所得に対して課税 | 前年の所得に対して課税 |

| 納税先 | 国(国税) | 市区町村・都道府県(地方税) |

| 税率 | 超過累進税率(5%〜45%) 所得が高いほど税率が上がる | 一律10%(市民税6%+県民税4%が基本) |

| 納税方法 | 給与から天引き(源泉徴収) または確定申告 | 給与から天引き(特別徴収) または自分で納付(普通徴収) |

| 控除 | 基礎控除、扶養控除、 社会保険料控除など | 所得税と同様の控除が多いが、 一部控除額が異なる |

| 徴収時期 | その年の所得に応じて、 年末調整や確定申告で調整 | 6月から翌年5月までの12か月で徴収 |

このように、

所得税は「今年の所得に対して国に納める税金」

住民税は「前年の所得に対して地方自治体に納める税金」

という大きな違いがあります。

両方とも収入に応じてかかる税金ですが、計算ルールや時期が違うことを押さえておきましょう。

所得税・住民税の計算の流れ(イメージ)

計算式は複雑に感じるかもしれませんが、大まかな流れをイメージで押さえるだけでも十分です。

- 収入の把握:

給与や事業収入など、1年間の総収入を合計します。 - 所得控除の適用:

基礎控除、扶養控除、社会保険料控除、医療費控除などを差し引いて課税所得を算出します。 - 税率の適用:

所得税は累進課税で、課税所得が多いほど高い税率が適用されます。

一方、住民税は一律10%(自治体により多少異なる)+均等割が基本です。 - 税額控除や源泉徴収で精算:

住宅ローン控除やふるさと納税などの税額控除を適用し、最終的な納税額が決まります。

こうした流れを知っておくと、「なぜこの金額なのか?」が理解しやすくなり、節税のアイデアも湧きやすくなります。

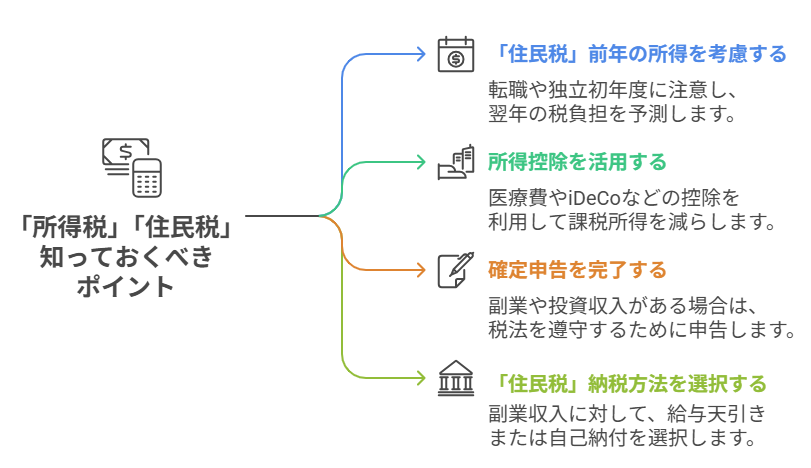

初心者が知っておくべきポイント

- 住民税は前年の所得が基準:

例えば転職や独立初年度に注意が必要です。

前年の所得が高いと翌年の住民税負担が大きくなることがあります。 - 所得控除の活用:

医療費や生命保険料、iDeCoなどの制度を活用すると課税所得が減り、税負担を軽減できます。 - 確定申告の必要性:

副業収入や投資収益がある場合は確定申告が必要になる可能性が高いです。 - 納税方法の選択:

副業収入にかかる住民税は「特別徴収(給与天引き)」か「普通徴収(自分で納付)」が選べるケースもあります。

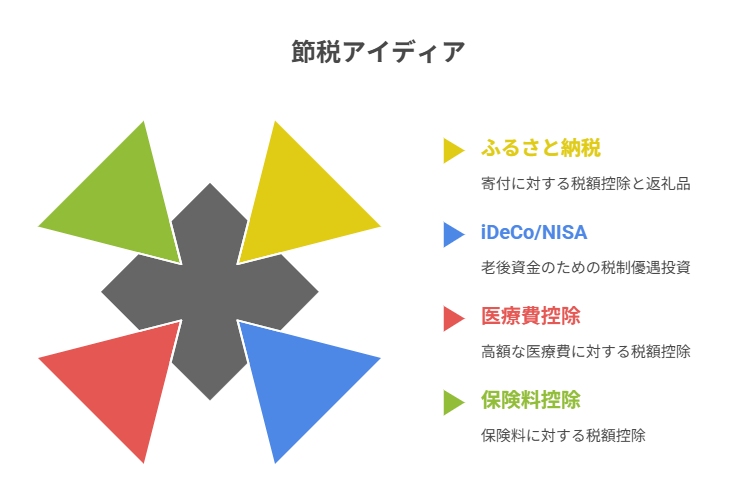

節税の考え方と実践アイデア

節税は「税金を不当に減らす」ことではなく、認められた制度を正しく活用して無駄な税負担を減らすことです。以下の方法が代表的です。

- ふるさと納税:

自己負担2,000円で実質的に税額控除が受けられる上、返礼品ももらえます。 - iDeCoやNISA:

老後資金作りと節税を両立できる制度。掛金が全額所得控除されるiDeCoは特に効果的です。 - 医療費控除:

年間10万円(または所得の5%)を超える医療費がある場合、確定申告で控除を受けられます。 - 生命保険料控除や地震保険料控除:

保険加入による控除枠を上手に活用しましょう。

節税の基本は「控除できる項目をもれなく把握し、適切に申告する」ことです。

制度を知らないまま申告しないのは、払わなくてもいい税金を余計に支払っているのと同じです。

まとめ

”税金を理解すればお金の使い方が変わる”

所得税と住民税は、日本で生活していくうえで必ず関わるお金です。

「なんとなく引かれているからいいや」と無関心でいると、節税のチャンスを逃すだけでなく、不要なトラブルにもつながります。

逆に、基本の仕組みを理解するだけで、毎月の給料や年間の家計をより正確にコントロールできるようになります。

これから副業や資産運用を考えている人にとっても、税金の知識は欠かせません。

今日から少しずつでも、税金の仕組みに目を向けてみましょう!!

コメント